Warum ist der Schenkungsvertrag mit Notar ein relevantes Thema?

Der Schenkungsvertrag Notar ist ein relevantes Thema, da eine Schenkung ein bedeutender rechtlicher Akt ist, der in vielen Fällen eine notarielle Beurkundung erfordert. Die Kosten für einen Schenkungsvertrag beim Notar können, für die Vertragsparteien eine erhebliche finanzielle Belastung darstellen.

Daher ist es für alle Beteiligten essenziell, sich über die anfallenden Gebühren, gesetzlichen Anforderungen und mögliche Alternativen zu informieren.

In diesem Artikel werden die Kosten für einen Schenkungsvertrag beim Notar sowie die Gründe für die notarielle Beurkundung detailliert erläutert.

(Alternativ haben wir von beglaubigt.de auch ein Tool gebaut, welches generell die Kosten beim Notar zum Beispiel für den Immobilienkauf sauber darstellt: Notarkostenrechner)

Viele Schenkungen erfordern per Gesetz die Mitwirkung eines Notars – insbesondere, wenn Immobilien übertragen werden. Dass dies in der Praxis eine große Rolle spielt, zeigt die aktuelle Statistik:

Im Jahr 2022 wurden in Deutschland über 16.000 Immobilienschenkungen notariell beurkundet und ins Grundbuch eingetragen (Statistisches Bundesamt).

Dieser Anstieg verdeutlicht, wie wichtig die notarielle Gestaltung in der Vermögensübertragung geworden ist.

Kosten für Schenkungsvertrag beim Notar: Was sind die üblichen Gebühren?

Die Beurkundung eines Schenkungsvertrags durch einen Notar in Deutschland basiert auf einer detaillierten Kostenstruktur, die sich nach dem Wert des zu schenkenden Vermögens richtet.

Diese Kostenberechnung erfolgt gemäß den Richtlinien des Gerichts- und Notarkostengesetzes (GNotKG), welches ein detailliertes Kostenverzeichnis für notarielle Dienstleistungen vorsieht. Innerhalb dieses Verzeichnisses werden die Gebühren abgestuft nach dem finanziellen Wert der Schenkung festgelegt.

Bei der Beurkundung eines Schenkungsvertrags entstehen generell eine Basisgebühr sowie möglicherweise zusätzliche Kosten für spezifische Dienstleistungen. Dazu zählen beispielsweise die Erstellung von Vertragsentwürfen, die fachkundige Beratung durch den Notar sowie die notwendige Eintragung des Schenkungsvorgangs in öffentliche Register, falls dies für die rechtmäßige Übertragung des geschenkten Vermögens notwendig ist.

Die Höhe der Notargebühren variiert signifikant in Abhängigkeit vom Wert des Schenkungsobjekts.

Bei Schenkungen von geringerem Wert, wie beispielsweise persönlichen Gegenständen oder Bargeld im Bereich von einigen tausend Euro, können die Gebühren im unteren dreistelligen Bereich liegen. Im Gegensatz dazu können die Kosten für die Beurkundung hochwertiger Vermögensgeschenke, wie Immobilien oder Beteiligungen an Unternehmen, deutlich in den vier- oder gar fünfstelligen Bereich ansteigen.

Es ist von Bedeutung, zu erkennen, dass die Gebühren für notarielle Dienstleistungen durch das GNotKG gesetzlich reguliert sind, was bedeutet, dass für vergleichbare Dienstleistungen bei allen Notaren in Deutschland einheitliche Gebühren anfallen.

Zusätzlich können bei der Beurkundung eines Schenkungsvertrags weitere Dienstleistungen erforderlich sein, wie zum Beispiel die Anmeldung der Schenkung beim Finanzamt, die zusätzliche Kosten verursachen können.

Gebührenordnung für Notare: Welche Regelungen gibt es?

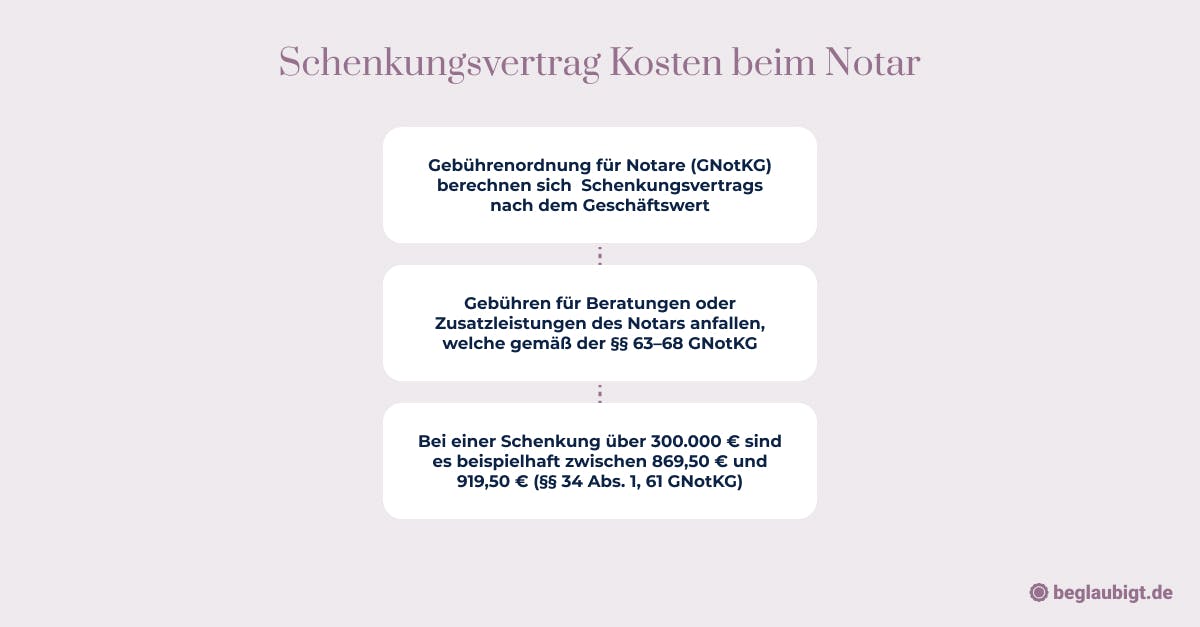

Die Gebühren für einen Schenkungsvertrag beim Notar richten sich in Deutschland nach der Gebührenordnung für Notare (GNotKG). Gemäß § 36 Abs. 1 GNotKG berechnen sich die Gebühren für die notarielle Beurkundung eines Schenkungsvertrags nach dem Geschäftswert, also dem Wert der Schenkung.

Die genauen Beträge können dem Kostenverzeichnis des GNotKG entnommen werden, welches in Anlage 1 zum Gesetz verankert ist. Im Rahmen der notariellen Beurkundung können weitere Gebühren für Beratungen oder Zusatzleistungen des Notars anfallen, welche gemäß der §§ 63–68 GNotKG berechnet werden.

Beispielrechnung: Wie setzen sich die Kosten für einen Schenkungsvertrag beim Notar zusammen?

Um die Kosten für einen Schenkungsvertrag beim Notar besser zu verdeutlichen, soll ein beispielhafter Fall dargestellt werden: Eine Immobilie im Wert von 300.000 € soll verschenkt werden.

Die Gebühren für die Beurkundung des Schenkungsvertrags ergeben sich aus dem Kostenverzeichnis des GNotKG. Gemäß KV 14100 beträgt die Gebühr für die Beurkundung eines Schenkungsvertrags für einen Geschäftswert von 300.000 € 0,5 Gebühren (§§ 36 Abs. 1, 44 Abs. 1 GNotKG). Ausgehend von einer 1,0 Gebühr in Höhe von 1.639,00 € (§§ 34 Abs. 1, 61 GNotKG), ergibt sich eine Beurkundungsgebühr von 819,50 € (0,5 × 1.639,00 €).

Zusätzlich fallen Gebühren für die Beglaubigung von Abschriften und eventuell für eine Beratung an. Für die Beglaubigung einer Abschrift werden gemäß KV 32000 10,00 € je Seite berechnet. Bei drei Seiten ergibt das 30,00 €. Sollte eine Beratung erforderlich sein, können gemäß KV 25000 20,00 € bis 70,00 € für die Beratung anfallen.

Insgesamt ergeben sich in diesem Beispiel folgende Kosten:

- Beurkundung: 819,50 €

- Beglaubigung von Abschriften: 30,00 €

- Beratung (optional): 20,00 bis 70,00 €

Somit liegt die Gesamtsumme der Kosten für den Schenkungsvertrag beim Notar in diesem Beispiel zwischen 869,50 € und 919,50 €, abhängig von der Inanspruchnahme einer Beratung.

Es ist zu beachten, dass die Gebühren je nach individuellem Fall und Geschäftswert variieren können. Für eine genaue Kostenaufstellung sollte stets ein Notar konsultiert werden.

Gründe für die notarielle Beurkundung eines Schenkungsvertrags: Warum sollte man einen Notar aufsuchen?

Gesetzliche Anforderungen: In welchen Fällen ist die notarielle Beurkundung verpflichtend?

In bestimmten Fällen ist die notarielle Beurkundung eines Schenkungsvertrags gesetzlich vorgeschrieben. Insbesondere bei der Schenkung von Immobilien ist gemäß § 311b Abs. 1 Satz 1 BGB eine notarielle Beurkundung erforderlich.

Auch bei Schenkungen, die unter einer Auflage oder einer Bedingung erfolgen, sollte eine notarielle Beurkundung in Betracht gezogen werden, um mögliche Rechtsstreitigkeiten zu vermeiden. Es ist zu beachten, dass bei Nichteinhaltung der gesetzlichen Formvorschriften der Schenkungsvertrag unwirksam sein kann (§ 125 BGB).

Rechtssicherheit und Risikominimierung: Vorteile der notariellen Beurkundung für Vertragsparteien

Auch wenn eine notarielle Beurkundung nicht immer gesetzlich vorgeschrieben ist, bietet sie den beteiligten Parteien erhebliche Vorteile, insbesondere:

Rechtssicherheit: Der Notar stellt sicher, dass der Vertrag den gesetzlichen Anforderungen entspricht und die Willenserklärungen der Vertragsparteien korrekt wiedergibt. Dies verringert das Risiko von Anfechtungen oder einer Unwirksamkeit des Vertrags.

Aufklärungspflicht: Der Notar ist verpflichtet, die Vertragsparteien über die rechtlichen Folgen und Risiken des Vertrags aufzuklären (§ 17 Abs. 1 BeurkG). Dadurch sind die Beteiligten besser informiert und können fundierte Entscheidungen treffen.

Neutralität: Der Notar muss neutral sein und die Interessen beider Vertragsparteien gleichermaßen wahren (§ 14 Abs. 1 BeurkG). Dies schafft Vertrauen und sorgt für eine faire Vertragsgestaltung.

Beweiskraft: Ein notariell beurkundeter Vertrag besitzt erhöhte Beweiskraft. Im Streitfall kann er den Nachweis über den Vertragsinhalt und die Echtheit der Unterschriften erbringen.

Insgesamt trägt die notarielle Beurkundung eines Vertrags dazu bei, potenzielle Streitigkeiten und rechtliche Unsicherheiten zu minimieren, wodurch sowohl Schenker als auch Beschenkter von erhöhter Rechtssicherheit profitieren.

Wie kann Beglaubigt.de bei der Erstellung von Schenkungsverträgen helfen?

Beglaubigt.de bietet eine innovative Lösung für die digitale Erstellung und Verarbeitung rechtlicher Dokumente, einschließlich Schenkungsverträgen. Ihre Online-Plattform erleichtert den Vertragserstellungsprozess erheblich und stellt sicher, dass die Dokumente den aktuellen gesetzlichen Bestimmungen entsprechen. Dies wird durch zwei zentrale Dienstleistungen erreicht:

Vorlagen für Schenkungsverträge: Beglaubigt.de bietet Zugang zu standardisierten Vorlagen, die den rechtlichen Anforderungen in Deutschland entsprechen. Diese Vorlagen dienen als Grundgerüst und gewährleisten, dass alle rechtlich relevanten Aspekte abgedeckt sind. Nutzer können sicher sein, dass ihre Schenkung auf einer soliden rechtlichen Basis steht. Diese Vorlagen sind besonders nützlich, um den rechtlichen Rahmen einer Schenkung klar zu definieren und dienen als Ausgangspunkt für weitere individuelle Anpassungen.

Personalisierung der Verträge: Ein wesentlicher Vorteil der Plattform ist die Möglichkeit, die Vertragsvorlagen zu personalisieren. Nutzer können spezifische Informationen und Bedingungen in den Vertrag einfügen, um ihn an ihre individuellen Bedürfnisse anzupassen. Dies umfasst die detaillierte Beschreibung des geschenkten Gegenstandes, die Identifikation von Schenker und Beschenktem sowie die Festlegung von eventuellen Auflagen oder Bedingungen. Diese Personalisierungsfunktion ermöglicht eine hohe Flexibilität und Anpassungsfähigkeit des Vertragswerks, sodass die spezifischen Umstände und Wünsche der beteiligten Parteien vollständig berücksichtigt werden können.

Durch diese Dienstleistungen erleichtert Beglaubigt.de den Prozess der Erstellung rechtlich einwandfreier Schenkungsverträge erheblich und trägt dazu bei, den administrativen Aufwand für die Beteiligten zu reduzieren.

Jetzt einfach ausprobieren: Schenkungsvertrag Digital erstellen

Funktionen und Vorteile: Was bietet der Dokumentenersteller von Beglaubigt.de?

Der Dokumentenersteller von Beglaubigt.de ist ein Online-Tool, das bei der Erstellung von Schenkungsverträgen unterstützen kann. Die Hauptfunktionen und Vorteile des Dokumentenerstellers sind:

- Vorlagen: Beglaubigt.de bietet rechtssichere Vorlagen für Schenkungsverträge, die von Experten erstellt und geprüft wurden. So erhalten Nutzer eine solide Grundlage für ihren Vertrag, die an ihre individuellen Bedürfnisse angepasst werden kann.

- Flexibilität: Der Dokumentenersteller ermöglicht es, den Schenkungsvertrag nach den eigenen Anforderungen zu gestalten. Anpassungen und Ergänzungen können einfach vorgenommen werden, um den Vertrag an die individuelle Situation anzupassen.

- Schnelligkeit: Die Erstellung eines Schenkungsvertrags mit dem Dokumentenersteller von Beglaubigt.de ist zeitsparend. Die Vertragsvorlage kann schnell ausgefüllt und angepasst werden, wodurch der gesamte Prozess beschleunigt wird.

- Exportfunktion: Der fertige Schenkungsvertrag kann im PDF- oder Word-Format exportiert werden, was eine einfache Weiterverarbeitung und Archivierung ermöglicht.

Unserer einfacher Vertragsassistent hilft Ihnen innerhalb weniger Minuten, einen rechtsgültigen Schenkungsvertrag kostenlos zu erstellen: Schenkungsvertrag als PDF.

Anwendung und Integration: Wie wird der Dokumentenersteller in den Prozess der Vertragserstellung eingebunden?

Die Nutzung des Dokumentenerstellers von Beglaubigt.de für Schenkungsverträge gestaltet sich unkompliziert und intuitiv. Der Prozess zur Erstellung eines Schenkungsvertrags mit dem Tool gliedert sich in folgende Schritte:

In Fällen, in denen eine notarielle Beurkundung erforderlich ist, sollte der ausgefüllte und angepasste Schenkungsvertrag dem Notar vorgelegt werden, der die notwendigen rechtlichen Prüfungen durchführt und den Vertrag beurkundet. Der Dokumentenersteller von Beglaubigt.de erleichtert somit den Prozess der Vertragserstellung, ersetzt jedoch nicht die notarielle Beurkundung, wenn diese gesetzlich vorgeschrieben ist.

Weitere Details dazu, wann ein Schenkungsvertrag erforderlich ist, finden Sie in diesem Beitrag: Schenkungsvertrag – Wann notwendig und warum.

Wie viel darf steuerfrei geschenkt werden?

In Deutschland regelt das Erbschaft- und Schenkungsteuergesetz (ErbStG) die Steuerfreiheit bei Schenkungen. Der Gesetzgeber hat Freibeträge festgelegt, bis zu denen Schenkungen steuerfrei bleiben. Diese Freibeträge variieren je nach Verwandtschaftsgrad zwischen Schenker und Beschenktem und sind entscheidend dafür, wie viel steuerfrei geschenkt werden darf.

- Für Ehepartner und eingetragene Lebenspartner beträgt der Freibetrag 500.000 Euro.

- Kinder, einschließlich Stief-, Adoptiv- und Enkelkinder, sofern deren Eltern verstorben sind, haben einen Freibetrag von 400.000 Euro.

- Enkelkinder, deren Eltern noch leben, erhalten einen Freibetrag von 200.000 Euro.

- Urenkel und Eltern, die von ihren Kindern beschenkt werden, können einen Freibetrag von 100.000 Euro geltend machen.

- Für Geschwister, Nichten, Neffen, Schwiegerkinder, Schwiegereltern und den geschiedenen Ehegatten liegt der Freibetrag bei 20.000 Euro.

Diese Freibeträge können alle zehn Jahre erneut in Anspruch genommen werden, was bedeutet, dass nach Ablauf dieser Frist erneut bis zu der Höhe des Freibetrags steuerfrei geschenkt werden kann.

Es ist zu beachten, dass über die genannten Freibeträge hinausgehende Schenkungen steuerpflichtig sind. Die Höhe der Schenkungsteuer richtet sich nach dem Wert des geschenkten Vermögens, dem Verwandtschaftsgrad zwischen Schenker und Beschenktem sowie dem zutreffenden Steuersatz, der progressiv gestaltet ist.

Zusätzlich zu den persönlichen Freibeträgen gibt es spezielle Freibeträge und Bewertungsabschläge für bestimmte Vermögensarten wie Betriebsvermögen, land- und forstwirtschaftliches Vermögen sowie Anteile an Kapitalgesellschaften. Die Regelungen hierzu sind komplex und im Einzelfall zu prüfen.

Schenkungssteuer und Freibeträge: Wie sind die gesetzlichen Regelungen?

Die Schenkungssteuer ist in Deutschland im Schenkungsteuergesetz (SchenkStG) geregelt. Je nach Verwandtschaftsgrad zwischen Schenker und Beschenktem gelten unterschiedliche Freibeträge, die innerhalb eines Zeitraums von zehn Jahren steuerfrei geschenkt werden können. Die Freibeträge sind in § 16 Abs. 1 SchenkStG festgelegt und staffeln sich wie folgt:

- Ehegatten und eingetragene Lebenspartner: 500.000 €

- Kinder und Stiefkinder: 400.000 €

- Enkel: 200.000 €

- Eltern und Voreltern (bei Schenkungen von Kindern an Eltern): 100.000 €

- Geschwister, Nichten, Neffen und sonstige Personen: 20.000 €

Überschreitung der Freibeträge: Wie wird die Schenkungssteuer berechnet?

Die Berechnung der Schenkungssteuer in Deutschland erfolgt, sobald die gesetzlichen Freibeträge, wie im Erbschaft- und Schenkungsteuergesetz (ErbStG) definiert, überschritten werden. Die Höhe der Steuer hängt von mehreren Faktoren ab: dem Verwandtschaftsgrad zwischen Schenker und Beschenktem, dem Wert der Schenkung nach Abzug des Freibetrags und der Steuerklasse.

Steuerklassen

Das ErbStG unterscheidet drei Steuerklassen, die den Verwandtschaftsgrad widerspiegeln:

- Steuerklasse I: umfasst nahe Verwandte wie Ehepartner, Kinder und Enkel.

- Steuerklasse II: gilt für Geschwister, Neffen, Nichten, Schwiegereltern und Schwiegerkinder.

- Steuerklasse III: alle übrigen Beschenkten, einschließlich nicht-verwandter Personen.

Steuersätze

Innerhalb dieser Steuerklassen werden progressive Steuersätze angewandt, die mit dem Wert der Schenkung steigen:

- Steuerklasse I: Sätze beginnen bei 7% und können bis zu 30% für sehr hohe Schenkungen erreichen.

- Steuerklasse II: Sätze reichen von 15% bis 43%.

- Steuerklasse III: Sätze reichen von 30% bis zu 50%.

Berechnung der Schenkungssteuer

Die Ermittlung der Schenkungssteuer erfolgt in zwei aufeinanderfolgenden Schritten:

1. Bestimmung des steuerpflichtigen Erwerbs

Zunächst wird der Gesamtwert der Schenkung festgestellt. Von diesem Betrag wird der gesetzlich vorgesehene Freibetrag abgezogen, der abhängig vom Verwandtschaftsgrad zwischen Schenker und Beschenktem ist. Der daraus resultierende Differenzbetrag bildet die steuerpflichtige Bemessungsgrundlage – den sogenannten steuerpflichtigen Erwerb.

Aktuelle Freibeträge (Stand 2024):

- Ehegatten / eingetragene Lebenspartner: 500.000 €

- Kinder (inkl. Stief- und Adoptivkinder): 400.000 €

- Enkelkinder (wenn Eltern vorverstorben): 400.000 €

- Enkelkinder (wenn Eltern noch leben): 200.000 €

- Geschwister, Nichten, Neffen, Freunde: 20.000 €

2. Anwendung des zutreffenden Steuersatzes

Auf den steuerpflichtigen Erwerb wird dann der jeweilige Steuersatz angewandt. Dieser richtet sich nach der vom Gesetz zugewiesenen Steuerklasse sowie der Höhe des zu versteuernden Betrags.

Beispielhafte Berechnung:

Ein Vater schenkt seinem Sohn ein Haus im Wert von 600.000 €.

- Der Freibetrag für Kinder beträgt 400.000 €.

- Der steuerpflichtige Erwerb beläuft sich also auf 200.000 €.

- Da Kinder der Steuerklasse I zugeordnet sind, gilt für diesen Betrag ein Steuersatz von 11 % (gemäß § 19 ErbStG).

- Daraus ergibt sich eine Schenkungssteuer von 22.000 €.

Hinweis: Die Schenkungssteuer ist vom Beschenkten zu entrichten. Die Freibeträge können alle zehn Jahre erneut genutzt werden – eine vorausschauende Vermögensübertragung kann also helfen, Steuern zu sparen.

Nutzung von Freibeträgen bei mehreren Schenkungen: Wie können Freibeträge optimal ausgeschöpft werden?

Da die Freibeträge für einen Zeitraum von zehn Jahren gelten, können sie bei mehreren Schenkungen innerhalb dieses Zeitraums ausgeschöpft werden. Es empfiehlt sich, Schenkungen so zu planen, dass die Freibeträge optimal genutzt werden und möglichst wenig Schenkungssteuer anfällt.

Insgesamt ermöglichen die gesetzlichen Freibeträge im Schenkungsteuergesetz die steuerfreie Übertragung von Vermögen innerhalb bestimmter Grenzen. Eine sorgfältige Planung und Berücksichtigung der Freibeträge kann dazu beitragen, die Schenkungssteuer zu minimieren und Vermögen steuerfrei an die nächste Generation weiterzugeben.

Kosten sparen bei Schenkungsverträgen: Welche Möglichkeiten gibt es, die Notarkosten zu reduzieren?

Die Erstellung eines Schenkungsvertrags kann, insbesondere bei der Notwendigkeit einer notariellen Beurkundung, mit erheblichen Kosten verbunden sein. Die Plattform Beglaubigt.de bietet jedoch Möglichkeiten, diesen Prozess effizienter und kostengünstiger zu gestalten.

- Online-Tool zur Vertragserstellung: Beglaubigt.de stellt ein Online-Tool zur Verfügung, mit dem Benutzer ihren Schenkungsvertrag selbst erstellen können. Durch die Verwendung vordefinierter Vorlagen, die rechtliche Anforderungen berücksichtigen, können Benutzer einen rechtssicheren Vertrag ohne die Kosten für eine individuelle anwaltliche Beratung ausarbeiten.

- Transparente Kosten: Die Plattform bietet eine klare Übersicht über die anfallenden Kosten für die Erstellung und notarielle Beurkundung des Schenkungsvertrags. Dies ermöglicht es den Nutzern, die finanziellen Aspekte der Schenkung besser zu planen und zu kontrollieren.

- Vorbereitung auf die notarielle Beurkundung: Durch die Nutzung des Tools von Beglaubigt.de können Nutzer den Schenkungsvertrag vorbereiten, bevor sie zum Notar gehen. Dies spart Zeit und Kosten, da der Notar den bereits vorbereiteten Vertrag nur noch prüfen und beurkunden muss.

- Minimierung der Beratungskosten: Da das Tool von Beglaubigt.de Leitlinien und Erklärungen zu den verschiedenen Aspekten eines Schenkungsvertrags bietet, können Nutzer viele ihrer Fragen klären, ohne für jede Kleinigkeit eine kostenpflichtige Rechtsberatung in Anspruch nehmen zu müssen.

- Effiziente Nutzung der Freibeträge: Die Plattform bietet Informationen darüber, wie die steuerlichen Freibeträge optimal genutzt werden können, um die Schenkungssteuer zu minimieren. Dies kann indirekt dazu beitragen, die Gesamtkosten der Schenkung zu reduzieren, indem steuerliche Belastungen verringert werden.

Die Nutzung von Beglaubigt.de zur Vorbereitung eines Schenkungsvertrags bietet somit eine kosteneffiziente Alternative zur traditionellen Vertragserstellung.

Vorabklärungen und Vorbereitung: Wie können Vertragsparteien den Aufwand für den Notar minimieren?

Eine sorgfältige Vorbereitung und Vorabklärung kann dazu beitragen, die Kosten für den Notar bei Schenkungsverträgen zu reduzieren. Hier sind einige Tipps, die helfen können:

- Recherche: Informieren Sie sich im Vorfeld über die gesetzlichen Anforderungen und Formalitäten eines Schenkungsvertrags. Dadurch können Sie den Notar gezielt über Ihre Wünsche und Vorstellungen informieren und den Beratungsaufwand reduzieren.

- Vorlagen: Nutzen Sie rechtssichere Vertragsvorlagen, wie die von Beglaubigt.de angebotenen Dokumentenersteller. So können Sie dem Notar bereits einen strukturierten und fundierten Vertragsentwurf vorlegen, was Zeit und Kosten spart.

- Dokumente: Stellen Sie alle erforderlichen Unterlagen und Informationen zusammen, die für die Erstellung des Schenkungsvertrags notwendig sind. Dazu zählen etwa Grundbuchauszüge, Personalausweise oder Nachweise über den Wert der Schenkung.

Alternativen zur notariellen Beurkundung: Gibt es Situationen, in denen der Gang zum Notar nicht zwingend erforderlich ist?

Nicht jede Schenkung muss zwingend notariell beurkundet werden – das hängt maßgeblich von der Art des zu übertragenden Vermögens ab. Bei einfachen Schenkungen von beweglichen Sachen oder Geldbeträgen genügt in der Regel ein formloser Vertrag, sofern die Schenkung unverzüglich vollzogen wird (sogenannte Handschenkung). In solchen Fällen schreibt das Gesetz keine notarielle Beurkundung vor (§ 518 Abs. 2 BGB).

Komplexer wird es, wenn:

- die Schenkung unter einer Bedingung oder Auflage erfolgt,

- es sich um Grundstücke, Immobilien oder GmbH-Anteile handelt (§ 311b BGB),

- oder der Schenkungsvertrag nicht sofort vollzogen, sondern nur versprochen wird.

In diesen Fällen ist die notarielle Beurkundung gesetzlich vorgeschrieben, andernfalls ist der Vertrag nichtig.

Unabhängig von der rechtlichen Pflicht bietet die Einschaltung eines Notars auch bei formfrei möglichen Schenkungen erhebliche Vorteile:

- Rechtssicherheit durch rechtlich geprüfte Formulierungen,

- verbindliche Dokumentation des Vertragsinhalts,

- Vorbeugung von Missverständnissen oder späteren Streitigkeiten,

- sowie eine höhere Beweiskraft im Ernstfall.

Wer Kosten sparen möchte, kann dennoch vorab auf rechtssichere Vertragsvorlagen zurückgreifen, wie sie beispielsweise von beglaubigt.de angeboten werden. Diese helfen, den Schenkungsvertrag strukturiert und korrekt zu formulieren und können dem Notar bereits in vorbereiteter Form zur Beurkundung vorgelegt werden. Dadurch lassen sich Zeit und Aufwand deutlich reduzieren.

Wer zahlt Kosten bei Schenkung?

Bei einer Schenkung fallen in der Regel verschiedene Kosten an, die von den beteiligten Parteien zu tragen sind.

Die zentralen Kostenpositionen bei einer Schenkung umfassen vor allem Notargebühren, Steuern und gegebenenfalls Bewertungskosten für die Ermittlung des Wertes der geschenkten Sache.

Die Notargebühren für die Beurkundung eines Schenkungsvertrags richten sich nach dem Wert des geschenkten Gegenstands und sind im Gerichts- und Notarkostengesetz (GNotKG) festgelegt.

Diese Kosten trägt üblicherweise der Schenker, es sei denn, es wurde ausdrücklich etwas anderes vereinbart.

Die Schenkungsteuer, deren Höhe sich nach dem Verwandtschaftsgrad der Beteiligten und dem Wert des Geschenks richtet, ist in der Regel vom Beschenkten zu entrichten.

Das deutsche Steuerrecht sieht hierfür Freibeträge vor, die in Abhängigkeit vom Verwandtschaftsgrad variieren und in § 16 ErbStG (Erbschaftsteuer- und Schenkungsteuergesetz) geregelt sind.

Sollte der Wert der Schenkung diese Freibeträge überschreiten, fällt Schenkungsteuer an, deren genauer Satz sich nach dem Verwandtschaftsgrad und dem Wert der Schenkung richtet und in den §§ 19, 20 ErbStG festgelegt ist.

Kann man eine Schenkung ohne Notar machen?

Eine Schenkung kann grundsätzlich auch ohne die Einschaltung eines Notars vollzogen werden, sofern es sich nicht um Vermögenswerte handelt, für deren Übertragung gesetzlich eine notarielle Beurkundung vorgeschrieben ist, wie beispielsweise Immobilien oder Anteile an einer GmbH in Deutschland.

Bei beweglichen Sachen oder Geldbeträgen ist eine Schenkung ohne notarielle Beurkundung möglich und rechtlich wirksam, solange die wesentlichen Bestandteile einer Schenkung – die Schenkungsabsicht und die Übergabe des geschenkten Gegenstandes – gegeben sind.

Zum Beispiel könnte eine Großmutter ihrer Enkelin zur Volljährigkeit ein Sparbuch mit einem nennenswerten Betrag übergeben.

Solange die Großmutter die klare Absicht hat, das Sparbuch zu verschenken, und dieses physisch an die Enkelin überträgt, liegt eine gültige Schenkung vor. Eine notarielle Beurkundung wäre in diesem Fall nicht erforderlich, empfiehlt sich jedoch bei größeren Werten zur Klärung steuerlicher Fragen oder zur Dokumentation.

Wer trägt die Gebühren für die notarielle Beurkundung?

Bei der notariellen Beurkundung eines Schenkungsvertrags entstehen Notarkosten, die grundsätzlich vom Schenker und dem Beschenkten gemeinsam getragen werden. Es ist jedoch auch möglich, im Vertrag individuelle Regelungen zur Kostenverteilung zu vereinbaren, beispielsweise dass der Schenker oder der Beschenkte die gesamten Notarkosten übernimmt.

Wer ist für die Zahlung der Steuer verantwortlich?

Bei einer Schenkung von Immobilien fällt in der Regel Grunderwerbsteuer an, die vom Beschenkten zu tragen ist. Allerdings gibt es bei Schenkungen innerhalb der Familie, wie zwischen Ehegatten oder in direkter Linie (Eltern, Kinder), häufig Steuerbefreiungen oder -ermäßigungen. Es ist ratsam, sich im Vorfeld über mögliche steuerliche Ausnahmeregelungen zu informieren.

Kosten für Grundbuchänderung: Wer kommt für die Gebühren auf?

Die Kosten für die Grundbuchänderung, die bei einer Schenkung von Immobilien anfällt, sind in der Regel vom Beschenkten zu tragen. Auch hier kann jedoch im Schenkungsvertrag eine individuelle Regelung zur Kostenverteilung getroffen werden.

Insgesamt sollten die Parteien eines Schenkungsvertrags im Vorfeld klären, wie die anfallenden Kosten verteilt werden sollen, und dies entsprechend im Vertrag festhalten.

Was ist besser: Schenkung oder Überschreibung?

Schenkung: Welche Vorteile und Nachteile bietet diese Form der Vermögensübertragung?

Eine Schenkung ist eine unentgeltliche Übertragung von Vermögenswerten, wie Immobilien oder Geld, von einer Person auf eine andere. Die Vorteile der Schenkung sind:

- Steuerliche Freibeträge: Bei Schenkungen können je nach Verwandtschaftsgrad und Wert der Schenkung steuerliche Freibeträge genutzt werden, die alle zehn Jahre erneut in Anspruch genommen werden können.

- Vorzeitige Vermögensübertragung: Schenkungen ermöglichen es, Vermögenswerte bereits zu Lebzeiten an die nächste Generation weiterzugeben und somit den eigenen Nachlass zu reduzieren.

- Absicherung des Schenkers: Der Schenkungsvertrag kann Regelungen enthalten, die dem Schenker ein lebenslanges Wohnrecht oder ein Nießbrauchrecht gewähren, sodass der Schenker trotz der Übertragung des Vermögens abgesichert bleibt.

Die Nachteile der Schenkung sind:

- Unwiderruflichkeit: Eine Schenkung ist grundsätzlich unwiderruflich und kann nur unter bestimmten gesetzlichen Voraussetzungen (z. B. grober Undank) rückgängig gemacht werden.

- Grunderwerbsteuer: Bei Schenkungen von Immobilien kann Grunderwerbsteuer anfallen, die vom Beschenkten getragen werden muss.

Überschreibung: Welche Vor- und Nachteile hat diese Form der Vermögensübertragung?

Eine Überschreibung ist eine entgeltliche Übertragung von Vermögenswerten, bei der der Empfänger eine Gegenleistung erbringt, z. B. in Form eines Kaufpreises. Die Vorteile der Überschreibung sind:

- Flexibilität: Bei einer Überschreibung kann der Wert der Gegenleistung individuell vereinbart werden, was beiden Parteien mehr Spielraum bei der Gestaltung der Vermögensübertragung bietet.

- Rückforderungsansprüche: Im Gegensatz zur Schenkung besteht bei einer Überschreibung die Möglichkeit, bei Zahlungsverzug oder Vertragsverletzung die Rückforderung des Vermögenswertes zu verlangen.

Die Nachteile der Überschreibung sind:

- Steuerliche Belastung: Bei einer Überschreibung fallen neben der Grunderwerbsteuer auch Einkommens- oder Schenkungssteuern an, je nachdem, wie die Gegenleistung bewertet wird.

- Keine steuerlichen Freibeträge: Im Gegensatz zur Schenkung können bei einer Überschreibung keine steuerlichen Freibeträge genutzt werden.

Insgesamt hängt die Entscheidung zwischen Schenkung und Überschreibung von den individuellen Umständen und Zielen der beteiligten Parteien ab. Es ist empfehlenswert, sich vor einer Entscheidung eingehend rechtlich und steuerlich beraten zu lassen, um die optimale Lösung für die eigene Situation zu finden.

Schenkungsvertrag Auto – was gibt es zu beachten?

Form des Schenkungsvertrags: Ist eine notarielle Beurkundung erforderlich?

Im Gegensatz zur Schenkung von Immobilien ist bei der Schenkung eines Autos keine notarielle Beurkundung erforderlich. Ein schriftlicher Schenkungsvertrag ist jedoch empfehlenswert, um die Übereignung und die Bedingungen der Schenkung klar zu dokumentieren und möglichen Streitigkeiten vorzubeugen.

Fahrzeugübergabe und -übereignung: Wie erfolgt die Übertragung des Autos?

Für die Übertragung des Autos ist eine Einigung zwischen Schenker und Beschenktem sowie die Übergabe des Fahrzeugs erforderlich. Dazu gehört auch die Aushändigung des Fahrzeugscheins (Zulassungsbescheinigung Teil I) und des Fahrzeugbriefs (Zulassungsbescheinigung Teil II). Zudem sollte im Schenkungsvertrag die Übergabe des Autos und die erfolgte Einigung festgehalten werden.

Mehr zu diesem Thema kann hier nachgelesen werden: Schenkungsvertrag Auto ohne Notar

Falls Sie mehr Informationen zu Richtlinien zu Schenkungsverträgen suchen: Schenkungsvertrag was beachten

Ummeldung des Fahrzeugs: Welche Schritte sind notwendig?

Nach der Schenkung muss das Auto auf den neuen Besitzer umgemeldet werden. Dazu sind folgende Unterlagen erforderlich:

- Fahrzeugschein (Zulassungsbescheinigung Teil I)

- Fahrzeugbrief (Zulassungsbescheinigung Teil II)

- Versicherungsbestätigung (eVB-Nummer)

- Personalausweis oder Reisepass des neuen Halters

- Gegebenenfalls schriftliche Vollmacht, falls der neue Halter nicht persönlich zur Zulassungsstelle gehen kann

Die Ummeldung des Fahrzeugs sollte innerhalb einer Frist von einigen Tagen nach der Fahrzeugübergabe erfolgen.

Steuerliche Aspekte: Gibt es steuerliche Freibeträge bei der Schenkung eines Autos?

Auch bei der Schenkung eines Autos können steuerliche Freibeträge in Anspruch genommen werden. Die Freibeträge variieren je nach Verwandtschaftsgrad zwischen Schenker und Beschenktem und gelten für einen Zeitraum von zehn Jahren. Es ist ratsam, sich über die jeweiligen Freibeträge und die Schenkungssteuer zu informieren, um mögliche steuerliche Belastungen zu berücksichtigen.

Insgesamt ist bei der Schenkung eines Autos eine sorgfältige Vorbereitung und Dokumentation der Schenkung empfehlenswert, um rechtliche und steuerliche Konsequenzen zu vermeiden und den Übergang des Fahrzeugs reibungslos zu gestalten.

Was kostet das Verschenken eines Hauses?

Notarkosten bei der Schenkung eines Hauses: Welche Gebühren fallen an?

Die Kosten für die notarielle Beurkundung eines Schenkungsvertrags für ein Haus richten sich nach dem Wert der Immobilie und der Gebührenordnung für Notare (GNotKG). Gemäß § 97 GNotKG sind die Gebühren für die Beurkundung eines Schenkungsvertrags abhängig vom Geschäftswert und betragen zwischen 0,5 und 2,0 Gebührensätzen. Zudem können weitere Gebühren für die Eintragung ins Grundbuch anfallen, die sich ebenfalls nach dem Geschäftswert richten (§§ 36, 44 GNotKG).

Weiterführender Artikel: Schenkungsvertrag Haus

Grunderwerbsteuer bei der Schenkung eines Hauses: Wann ist sie fällig?

In der Regel fällt bei einer Schenkung eines Hauses keine Grunderwerbsteuer an, da diese gemäß § 3 Nr. 2 Grunderwerbsteuergesetz (GrEStG) von der Steuer befreit ist. Allerdings muss die Schenkung im Grundbuch eingetragen werden, um rechtswirksam zu sein, und es können Grundbuchgebühren anfallen.

Schenkungssteuer beim Verschenken eines Hauses: Wie wird sie berechnet?

Die Berechnung der Schenkungssteuer beim Verschenken eines Hauses in Deutschland erfolgt auf Basis des Verkehrswerts der Immobilie und unter Berücksichtigung des Verwandtschaftsgrades zwischen Schenker und Beschenktem sowie der individuellen Freibeträge. Diese Aspekte sind entscheidend für die Höhe der eventuell anfallenden Schenkungssteuer.

Verkehrswert der Immobilie

Der erste Schritt ist die Ermittlung des aktuellen Marktwertes (Verkehrswertes) der Immobilie. Dieser Wert dient als Grundlage für die Berechnung der Schenkungssteuer.

Die rechtlichen Besonderheiten von Schenkungen in Deutschland

Schenkungsversprechen und die Erfordernis der notariellen Beurkundung

In Deutschland ist das Schenkungsrecht in gewisser Weise kurios, da das Schenkungsversprechen gemäß § 518 Abs. 1 BGB notariell beurkundet werden muss, um rechtswirksam zu sein. Diese Anforderung steht jedoch im Gegensatz zur tatsächlichen Schenkung selbst, bei der keine notarielle Beurkundung erforderlich ist, es sei denn, es handelt sich um eine Immobilie oder ein Grundstück (§ 311b Abs. 1 BGB).

Das Schenkungsversprechen regelt lediglich die rechtliche Verpflichtung des Schenkers, während die eigentliche Schenkung die Übergabe des Gegenstands an den Beschenkten darstellt.

Die Rückforderung von Schenkungen

Ein weiterer rechtlicher Kuriosität im deutschen Schenkungsrecht betrifft die Möglichkeit, Schenkungen unter bestimmten Umständen zurückzufordern. Gemäß § 528 BGB kann der Schenker eine Schenkung zurückfordern, wenn er nach der Schenkung außerstande ist, seinen eigenen angemessenen Unterhalt zu bestreiten und seine laufenden Verbindlichkeiten zu erfüllen.

Dies ist jedoch nur möglich, wenn die Rückforderung innerhalb einer Frist von zehn Jahren ab dem Zeitpunkt der Schenkung erfolgt. Ebenso kann der Schenker die Schenkung zurückfordern, wenn der Beschenkte sich eines groben Undanks schuldig gemacht hat (§ 530 BGB).

Die Haftung des Beschenkten

Die Haftung des Beschenkten in Deutschland unterstreicht eine bedeutende rechtliche Nuance im Schenkungsrecht, die oft übersehen wird. Gemäß § 528 Abs. 2 des Bürgerlichen Gesetzbuches (BGB) haben Gläubiger des Schenkers unter bestimmten Umständen das Recht, eine Schenkung anzufechten, wenn durch die Schenkung ihre Befriedigung beeinträchtigt wird und der Schenker zahlungsunfähig ist.

Diese Regelung trägt dem Schutz der Gläubigerinteressen Rechnung und verhindert, dass Schuldner ihr Vermögen durch Schenkungen an nahestehende Personen dem Zugriff der Gläubiger entziehen.

5 weiterführende Gedanken zu »Kosten durch einen Schenkungsvertrag beim Notar«

- Regionale Unterschiede bei den Notarkosten: Je nach Bundesland und regionaler Gebührenordnung können die Kosten für einen Schenkungsvertrag beim Notar variieren. Es ist daher ratsam, sich über die Gebührenstruktur in der jeweiligen Region zu informieren, um böse Überraschungen zu vermeiden.

- Notarkosten als steuerliche Ausgaben: In einigen Fällen können die Kosten für den Schenkungsvertrag beim Notar steuerlich absetzbar sein. Dies hängt von der individuellen steuerlichen Situation der Beteiligten ab. Eine Rücksprache mit einem Steuerberater oder dem zuständigen Finanzamt kann in diesem Zusammenhang hilfreich sein.

- Schenkungsvertrag und Schenkungssteuer: Neben den Kosten für den Schenkungsvertrag beim Notar sollte man auch die Schenkungssteuer berücksichtigen. Diese Steuer fällt an, wenn der Wert der Schenkung bestimmte Freibeträge übersteigt. Eine rechtzeitige Planung und Berücksichtigung der Schenkungssteuer kann helfen, unerwartete finanzielle Belastungen zu vermeiden.

- Notar und Rechtsberatung: Der Notar ist nicht nur für die Beurkundung des Schenkungsvertrags zuständig, sondern kann auch eine wertvolle Rechtsberatung bieten. Er kann über rechtliche Konsequenzen aufklären und bei der Gestaltung des Vertrags hilfreiche Tipps geben. Die Kosten für diese Beratungsleistungen sind in der Regel in den Gebühren für den Schenkungsvertrag enthalten.

- Vergleich von Notaren: Es kann sinnvoll sein, die Kosten für den Schenkungsvertrag bei verschiedenen Notaren zu vergleichen, um ein günstiges Angebot zu finden. Dabei sollte jedoch beachtet werden, dass die Qualität der Beratung und die Erfahrung des Notars ebenfalls wichtige Faktoren sind. Ein reibungsloser Ablauf und eine fundierte Beratung können langfristig mehr wert sein als eine geringfügige Kosteneinsparung.

Was ändert sich 2025 beim Schenkungsvertrag?

Im Jahr 2025 bleiben die zentralen gesetzlichen Regelungen rund um den Schenkungsvertrag unverändert bestehen. Insbesondere die Pflicht zur notariellen Beurkundung bei Immobilienschenkungen gemäß § 311b Abs. 1 BGB ist weiterhin gültig. Auch das Gerichts- und Notarkostengesetz (GNotKG) bildet nach wie vor die Grundlage für die Berechnung der Notargebühren.

Zwar sind derzeit keine konkreten Gesetzesänderungen für Schenkungsverträge geplant, doch gerade bei Themen wie Schenkungssteuer, Freibeträgen oder Digitalisierung von Notariatsprozessen kann es auf Landes- oder Verwaltungsebene zu Anpassungen kommen. Daher empfiehlt es sich, Schenkungen sorgfältig zu planen – insbesondere bei Immobilien.

Mehr dazu, was Sie bei Immobilienschenkungen unbedingt beachten sollten, erfahren Sie hier:

Schenkungsvertrag Haus – Was ist zu beachten?

Fazit: Warum sind die Kosten für den Schenkungsvertrag beim Notar gut investiert?

Abschließend kann festgehalten werden, dass die Kosten für einen Schenkungsvertrag beim Notar gut investiert sind. Die notarielle Beurkundung bietet Rechtssicherheit für die Vertragsparteien und stellt sicher, dass der Vertrag den gesetzlichen Anforderungen entspricht. Insbesondere bei der Schenkung von Immobilien oder Grundstücken ist die notarielle Beurkundung gemäß § 311b Abs. 1 BGB sogar verpflichtend.

Ein weiterer Vorteil der Beurkundung beim Notar ist die Risikominimierung. Durch die fachkundige Prüfung des Vertrags durch den Notar können rechtliche Fallstricke vermieden werden. So werden sowohl Schenker als auch Beschenkter vor unvorhergesehenen Problemen und möglichen späteren Streitigkeiten geschützt.

Die Kosten für den Notar richten sich nach der Gebührenordnung für Notare (GNotKG) und können je nach Wert der Schenkung variieren. Dennoch sind diese Kosten eine lohnende Investition, wenn man bedenkt, dass sie dazu beitragen, Rechtsstreitigkeiten oder Probleme mit Gläubigern zu vermeiden.

Insgesamt betrachtet bieten die Kosten für den Schenkungsvertrag beim Notar eine sinnvolle Absicherung für Schenker und Beschenkten. Sie gewährleisten die Rechtsgültigkeit der Schenkung, minimieren Risiken und schützen die beteiligten Parteien vor unangenehmen Überraschungen. Daher sind die Kosten für den Schenkungsvertrag beim Notar eine Investition, die sich langfristig auszahlt.