Was ist eine Schenkung von Immobilien?

Schenkung von Immobilien: Ein vertiefter Blick ins BGB. Die Schenkung von Immobilien ist ein Thema, das sowohl rechtliche als auch steuerliche Relevanz besitzt. Gemäß Paragraf 517 des Bürgerlichen Gesetzbuchs (BGB) wird die unentgeltliche Übertragung von Eigentum an Immobilien als Schenkung definiert.

Dieser rechtliche Rahmen klärt, wie und unter welchen Voraussetzungen Eigentumsrechte an Immobilien verschenkt werden können. Es ist von immenser Bedeutung, sich mit diesen Bestimmungen vertraut zu machen, um sicherzustellen, dass eine Schenkung rechtmäßig und im Einklang mit geltenden Gesetzen vollzogen wird.

Der Paragraf 517 des BGB beleuchtet nicht nur die grundsätzlichen Bedingungen für eine Immobilienschenkung, sondern gibt auch Aufschluss über steuerliche Folgen, die mit einer solchen Transaktion einhergehen können. Da Immobilien oft erhebliche Werte repräsentieren, können bei der Schenkung erhebliche Steuerbelastungen entstehen.

Ein weiterer wichtiger Punkt, der im besagten Paragrafen berücksichtigt wird, ist die Notwendigkeit einer notariellen Beglaubigung.

Bei der Schenkung von Immobilien ist diese in der Regel unumgänglich, um die Rechtskraft und die Gültigkeit der Übertragung zu gewährleisten.

Im weiteren Verlauf dieses Artikels werden wir uns detailliert mit den einzelnen Aspekten und Bestimmungen rund um das Thema Schenkung von Immobilien beschäftigen und dabei die rechtlichen und steuerlichen Implikationen genauer beleuchten.

Lesen sie heir dazu: wie schreibt man einen Schenkungsvertrag?

Warum sollte man Immobilien verschenken?

Das Verschenken von Immobilien bietet unter bestimmten Umständen erhebliche steuerliche Vorteile. In Deutschland sind Schenkungen bis zu einem bestimmten Freibetrag steuerfrei, und dieser kann alle zehn Jahre erneut in Anspruch genommen werden. So ermöglicht es das Steuerrecht, durch strategisch geplante Schenkungen über einen Zeitraum hinweg erhebliche Beträge steuerfrei zu übertragen.

Ein weiterer Aspekt ist die Bewertung der Immobilie. Wird eine Immobilie frühzeitig verschenkt, basiert die steuerliche Bewertung auf dem aktuellen Wert der Immobilie. Bei steigenden Immobilienpreisen kann es daher vorteilhaft sein, eine Immobilie jetzt zu verschenken, statt sie später zu einem höheren Wert zu vererben.

Beispiel: Nehmen wir an, Herr Müller besitzt eine Immobilie, die aktuell 300.000 Euro wert ist. Er überlegt, diese Immobilie seiner Tochter zu schenken. Da der Freibetrag für Schenkungen von Eltern an Kinder bei 400.000 Euro liegt, würde die Schenkung vollständig steuerfrei sein. Wenn Herr Müller jedoch zehn Jahre wartet und die Immobilie in dieser Zeit auf 500.000 Euro an Wert gewinnt, würde bei einer späteren Schenkung oder Vererbung die Differenz von 100.000 Euro der Schenkungs- bzw. Erbschaftssteuer unterliegen. Durch die frühzeitige Schenkung könnte Herr Müller somit potenzielle Steuerzahlungen vermeiden.

Die steuerlichen Regelungen rund um Schenkungen sind komplex, und es gibt viele Faktoren zu berücksichtigen. Es ist daher empfehlenswert, sich von einem Fachmann beraten zu lassen, bevor man eine Entscheidung trifft.

1. Voraussetzungen für die Schenkung von Immobilien

Wer darf eine Immobilie verschenken?

Grundsätzlich kann jede Person, die das Eigentum an einer Immobilie besitzt, diese verschenken. Dazu muss die Person im Besitz einer gültigen Schenkungsvollmacht sein. Diese kann von einem Notar ausgestellt werden und bescheinigt, dass die Person dazu berechtigt ist, die Immobilie zu verschenken.

Es ist auch möglich, die Schenkungsvollmacht im Testament festzulegen. In diesem Fall kann die Immobilie nach dem Tod des Eigentümers an eine andere Person vererbt werden. Es ist wichtig, dass das Testament von einem Notar beglaubigt wird, damit die Schenkungsvollmacht rechtsgültig ist.

Die Schenkung einer Immobilie ist jedoch nicht immer einfach und unkompliziert. Es gibt verschiedene Faktoren, die zu berücksichtigen sind, bevor man eine Immobilie verschenkt. Zum Beispiel ist es wichtig, dass der Schenker das Eigentum an der Immobilie tatsächlich besitzt und nicht etwa unter einem Pfandrecht steht. Andernfalls könnte die Schenkung ungültig sein.

Des Weiteren ist es wichtig, dass der Schenker die finanziellen Konsequenzen der Schenkung bedenkt. Die Schenkung einer Immobilie kann nämlich steuerliche Auswirkungen haben. In der Regel werden Schenkungen an Personen, die dem Schenker nahe stehen, wie zum Beispiel Familienmitglieder, von den Finanzbehörden begleitet.

Welche Formalitäten müssen beachtet werden?

Bei der Schenkung von Immobilien sind zahlreiche Formalitäten zu beachten. Diese dienen nicht nur dazu, die Schenkung rechtlich wirksam zu gestalten, sondern auch möglichen Streitigkeiten in der Zukunft vorzubeugen. Im Folgenden gehen wir auf die wesentlichen Formalitäten ein:

Notarielle Beurkundung: Eine der wichtigsten Formalitäten bei der Schenkung von Immobilien ist die notarielle Beurkundung. Dies bedeutet, dass der Schenkungsvertrag von einem Notar beurkundet werden muss. Der Notar prüft die Identität der Vertragsparteien, informiert über die Rechtsfolgen und stellt sicher, dass alle Parteien den Vertrag und seine Folgen verstanden haben. Ohne notarielle Beurkundung ist die Schenkung von Immobilien in Deutschland nicht wirksam.

Eintragung ins Grundbuch: Damit die Schenkung auch im Rechtsverkehr anerkannt wird, muss die Übertragung des Eigentums im Grundbuch eingetragen werden. Hierzu stellt der Notar einen Antrag beim zuständigen Grundbuchamt. Erst mit der Eintragung wird der Beschenkte offiziell zum Eigentümer der Immobilie.

Grundbuchkosten: Für die Eintragung im Grundbuch fallen Gebühren an, die je nach Bundesland und Wert der Immobilie variieren können.

Vorlage des Schenkungsvertrages beim Finanzamt: Die Schenkung von Immobilien kann zu steuerlichen Konsequenzen führen. Daher ist es erforderlich, den Schenkungsvertrag beim zuständigen Finanzamt vorzulegen, welches dann über die eventuell anfallende Schenkungssteuer entscheidet.

Ggf. Befreiung von der Grunderwerbsteuer: Bei Schenkungen unter bestimmten Verwandtschaftsgraden (z.B. zwischen Eltern und Kindern) kann eine Befreiung von der Grunderwerbsteuer beantragt werden. Es ist ratsam, sich hierzu von einem Steuerberater beraten zu lassen.

Baulasten- und Altlastenverzeichnis: Es empfiehlt sich, vor der Schenkung Einsicht in das Baulasten- und Altlastenverzeichnis zu nehmen. So können beide Parteien sicherstellen, dass keine unerwarteten Belastungen oder Verpflichtungen mit der Immobilie verbunden sind.

Einholung von Genehmigungen: In einigen Fällen kann es erforderlich sein, bestimmte Genehmigungen einzuholen, z.B. wenn die Immobilie unter Denkmalschutz steht oder in einem bestimmten Bebauungsgebiet liegt.

Schenkungsurkunde Immobilien

Eine Schenkungsurkunde bei Immobilienschenkungen ist ein wichtiges Dokument, das bei der Übertragung von Immobilien von einer Person auf eine andere verwendet wird. Diese Art von Schenkungsurkunde wird in der Regel von einem Notar ausgestellt und enthält alle relevanten Informationen über die Immobilie, die geschenkt wird, sowie über die beteiligten Personen.

In einer Schenkungsurkunde bei Immobilienschenkungen werden in der Regel folgende Informationen enthalten sein:

- Die Namen und Anschriften der beteiligten Personen, also des Schenkers und des Beschenkten

- Die vollständige Adresse der Immobilie, die geschenkt wird

- Eine genaue Beschreibung der Immobilie, beispielsweise durch Angabe von Größe, Anzahl der Zimmer und des Baujahrs

- Eine Aufstellung sämtlicher Belastungen und Beschränkungen, die auf der Immobilie lasten, zum Beispiel Grundschulden oder Nießbrauchrechte

- Eine Bestätigung darüber, dass der Schenker das uneingeschränkte Eigentum an der Immobilie hat und dass er berechtigt ist, sie zu schenken

- Eine Erklärung des Schenkers, dass er die Immobilie aus freien Stücken und ohne Gegenleistung schenkt

- Eine Erklärung des Beschenkten, dass er die Schenkung annimmt und dass er über die Belastungen und Beschränkungen der Immobilie informiert ist

2. Freibeträge der Schenkungssteuer

Wann ist die Schenkung einer Immobilie steuerfrei?

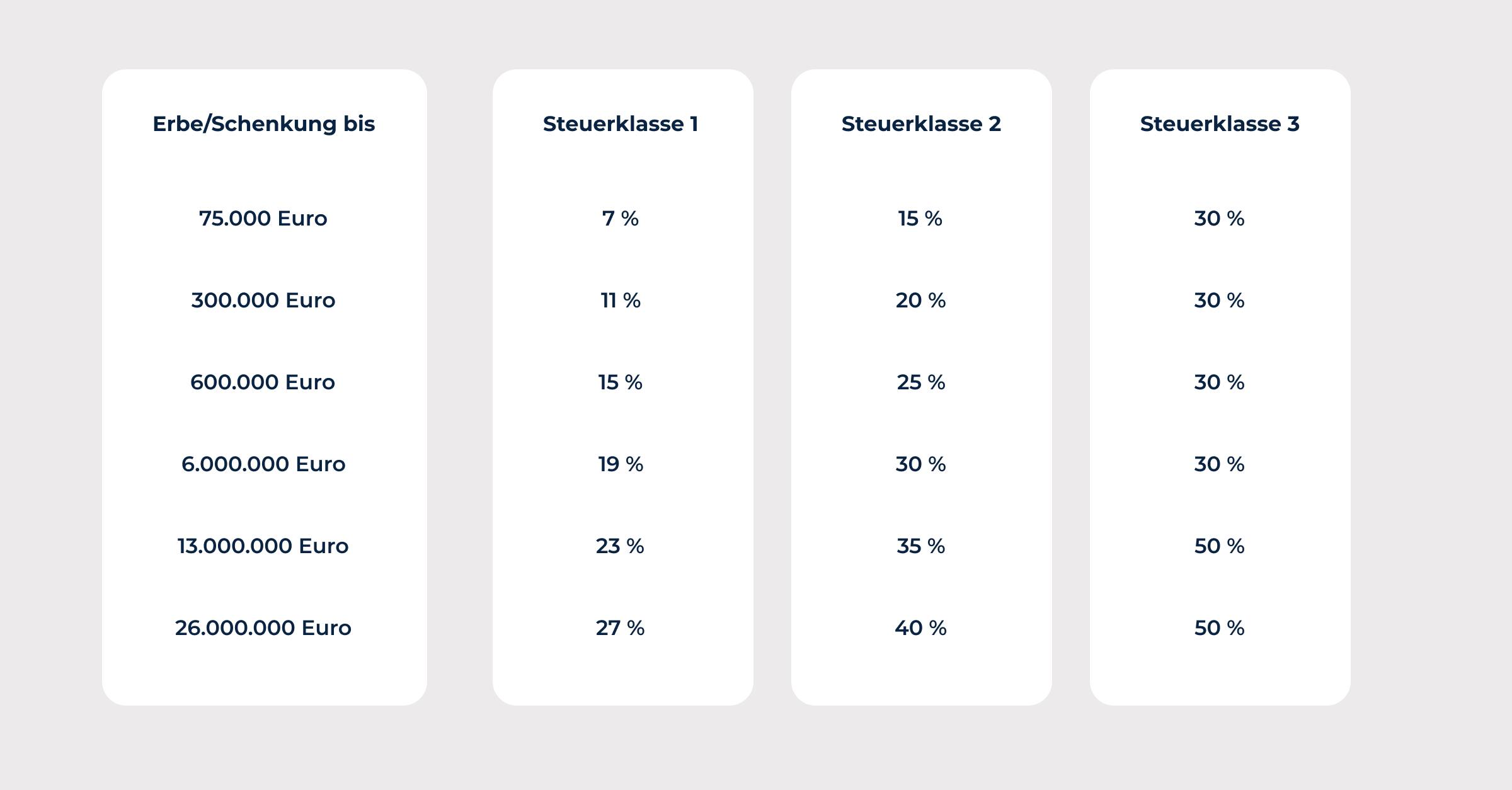

Erbschaftsteuer und Steuerklassen bei Immobilienschenkungen

Die Erbschaftssteuer ist eine Steuer, die auf die Übertragung von Vermögenswerten anfallen kann, wenn jemand stirbt. Diese Steuer kann auch bei der Übertragung von Immobilien anfallen, insbesondere wenn der Wert der Immobilie den geltenden Freibetrag überschreitet.

Der Freibetrag ist der Betrag, bis zu dem keine Erbschaftssteuer anfällt. In Deutschland beträgt der Freibetrag derzeit 500.000 Euro für Kinder, Enkelkinder und Ehegatten und 20.000 Euro für andere Erben. Sollte der Wert der Immobilie also beispielsweise 600.000 Euro betragen, würde eine Erbschaftssteuer in Höhe von 100.000 Euro fällig werden, da der Freibetrag von 500.000 Euro überschritten wurde.

Die Höhe der Erbschaftssteuer ist jedoch nicht nur von dem Wert der Immobilie, sondern auch von der Steuerklasse des Erben abhängig. In Deutschland gibt es sechs Steuerklassen, die sich nach dem Verwandtschaftsgrad des Erben und dem Wert des Erbes richten. Steuerklasse I gilt beispielsweise für Ehegatten und Kinder, während Steuerklasse VI für entferntere Verwandte und andere Erben gilt. Je nach Steuerklasse kann die Erbschaftssteuer unterschiedlich hoch ausfallen.

Es ist wichtig, dass Erben sich vor der Übernahme einer Immobilie über die möglicherweise anfallende Erbschaftssteuer informieren, um böse Überraschungen zu vermeiden.

In Deutschland unterliegt die Schenkung einer Immobilie der Schenkungsteuer (weiterführend: Erbschaftssteuer Freibeträge). Es gibt jedoch Freibeträge und bestimmte Ausnahmen, bei deren Einhaltung die Schenkung steuerfrei bleibt. Die genauen Freibeträge können sich mit der Zeit ändern, und es ist immer empfehlenswert, aktuelle gesetzliche Regelungen und die jeweiligen Steuergesetze zu konsultieren. Zum Zeitpunkt meines letzten Trainings (bis Januar 2022) gelten folgende Regelungen:

Freibeträge je Schenkender und Beschenktem:

- Ehegatten und eingetragene Lebenspartner: 500.000 Euro

- Kinder und Stiefkinder: 400.000 Euro

- Enkel: 200.000 Euro

- Urenkel und andere: 100.000 Euro

- Alle anderen Personen (z.B. Freunde, nicht-verwandte Personen): 20.000 Euro

Wird beispielsweise eine Immobilie von Eltern an ein Kind verschenkt und der Wert der Immobilie liegt unter 400.000 Euro, fällt keine Schenkungsteuer an. Gleiches gilt für andere Konstellationen, solange der Wert der Immobilie den jeweiligen Freibetrag nicht überschreitet.

Weitere steuerliche Begünstigungen:

- Familienheim: Unter bestimmten Voraussetzungen kann die Schenkung eines Familienheims von Eltern an Kinder steuerfrei sein, wenn das Kind die Immobilie unverzüglich selbst nutzt und dies für einen Zeitraum von mindestens zehn Jahren beibehält.

- Betriebsvermögen: Bei der Schenkung von Betriebsvermögen, zu dem auch vermietete Immobilien gehören können, gibt es unter bestimmten Voraussetzungen steuerliche Begünstigungen bzw. Verschonungsregelungen.

Wichtig zu beachten:

- Die Freibeträge können alle zehn Jahre erneut in Anspruch genommen werden.

- Sollte der Wert der Immobilie den jeweiligen Freibetrag überschreiten, ist nur der übersteigende Betrag steuerpflichtig.

- Es kann sinnvoll sein, die Schenkung gestaffelt über mehrere Jahre oder an verschiedene Personen durchzuführen, um die Freibeträge optimal auszuschöpfen.

Was kostet eine Hausüberschreibung?

Eine Hausüberschreibung bei Schenkung von Immobilien kann unter Umständen kostenintensiv sein, da sie verschiedene Gebühren und Steuern mit sich bringt.

Laut § 97 des GNotKG (Gesetz betreffend die Notariatsgebühren und die Geldvergütung für Rechtsanwälte) werden für die Beurkundung einer Schenkung einer Immobilie Notargebühren fällig. Diese werden aufgrund des Wertes der Immobilie berechnet und können je nach Bundesland variieren. Zusätzlich können auch Gebühren für die Eintragung des neuen Eigentümers im Grundbuch anfallen, die ebenfalls von der Höhe des Immobilienwertes abhängig sind.

Außerdem muss bei einer Schenkung von Immobilien in vielen Fällen auch Schenkungssteuer gezahlt werden. Diese wird laut § 46 GNotKG vom Beschenkten gezahlt und richtet sich nach der Höhe des Wertes der Immobilie sowie der Beziehung zwischen Schenker und Beschenktem. Je enger die Beziehung ist, desto geringer ist die Steuer, bei nahen Verwandten kann sie in manchen Fällen sogar ganz entfallen.

Wann ist der beste Zeitpunkt für die Schenkung einer Immobilie?

Der beste Zeitpunkt für die Schenkung einer Immobilie hängt von verschiedenen Faktoren ab und kann von Fall zu Fall unterschiedlich sein. Ein wichtiger Faktor ist die finanzielle Situation des Schenkers und des Beschenkten. Wenn der Schenker in einer finanziellen Notlage ist und die Immobilie benötigt, um seine eigenen finanziellen Verpflichtungen zu erfüllen, dann ist es wahrscheinlich nicht der richtige Zeitpunkt für eine Schenkung.

Ein weiterer wichtiger Faktor ist die steuerliche Situation. In Deutschland gibt es bestimmte Freibeträge und Steuersätze für Schenkungen, die von der Beziehung zwischen Schenker und Beschenktem und dem Wert der Immobilie abhängen. Es kann sinnvoll sein, die Schenkung zu einem Zeitpunkt durchzuführen, an dem die steuerlichen Belastungen für den Schenker und den Beschenkten möglichst gering sind.

Ein weiterer wichtiger Faktor ist die familiäre Situation. Wenn beispielsweise der Schenker noch minderjährige Kinder hat, die bei einer Schenkung leer ausgehen würden, dann kann es sinnvoll sein, die Schenkung zu einem Zeitpunkt durchzuführen, an dem alle Kinder volljährig sind und von der Schenkung profitieren können.

4. Tipps zur Planung der Schenkung von Immobilien

Was ist besser Schenkung oder Überschreibung?

Eine Schenkung und eine Überschreibung sind beide Möglichkeiten, um den Besitz von etwas an jemand anderen zu übertragen. Beide Methoden haben ihre Vor- und Nachteile, und welche Methode besser ist, hängt von den Umständen ab.

Eine Schenkung ist eine freiwillige Übertragung von Besitz ohne Gegenleistung. Die Schenkung kann entweder zu Lebzeiten oder durch ein Testament nach dem Tod des Schenkers erfolgen. Ein Vorteil der Schenkung ist, dass sie steuerlich begünstigt sein kann. Allerdings muss der Schenker die Schenkung immer freiwillig machen und kann sie nicht zurücknehmen, sobald sie einmal gemacht wurde.

Eine Überschreibung hingegen ist die Übertragung des Besitzes durch einen formellen Vertrag. Im Gegensatz zur Schenkung ist eine Überschreibung nicht steuerlich begünstigt. Ein Vorteil der Überschreibung ist jedoch, dass sie rückgängig gemacht werden kann, solange beide Parteien damit einverstanden sind.

Insgesamt hängt es also von den Umständen und den Präferenzen der beteiligten Parteien ab, welche Methode besser geeignet ist. Wenn es darum geht, die Schenkung steuerlich zu begünstigen, ist eine Schenkung möglicherweise die bessere Wahl.

Schenkungsvertrag bei Schenkung von Immobilien

Ein Schenkungsvertrag ist ein Vertrag, der bei der Übertragung von Vermögenswerten, wie Immobilien, zwischen zwei Parteien geschlossen wird. In diesem Vertrag wird festgelegt, dass der Vermögenswert, in diesem Fall die Immobilie, von einer Person, dem Schenker, an eine andere Person, den Beschenkten, geschenkt wird.

Dieser Vertrag kann freiwillig oder unter Zwang geschlossen werden und muss bestimmte formaljuristische Anforderungen erfüllen, um rechtskräftig zu sein. (weiterführende Informationen: Schenkungsvertrag was beachten)

Ein Schenkungsvertrag bei der Schenkung von Immobilien (weiterführend: Vorlage Schenkungsvertrag) kann aus verschiedenen Gründen abgeschlossen werden. Ein häufiger Grund ist die Übertragung des Eigentums an einem Haus oder einer Wohnung von Eltern an ihre Kinder. In diesem Fall kann der Schenkungsvertrag dazu dienen, den Übergang des Eigentums zu regeln und zu vermeiden, dass das Eigentum erst nach dem Tod der Eltern auf die Kinder übergeht und diese mit Erbschaftssteuern belastet werden.

Ein Schenkungsvertrag bei der Schenkung von Immobilien muss immer schriftlich und notariell beglaubigt werden. In diesem Vertrag werden alle relevanten Informationen zur Immobilie, wie beispielsweise der genaue Standort, die Art des Gebäudes und der Größe des Grundstücks, aufgeführt. Der Vertrag sollte auch Angaben darüber enthalten, ob es sich bei der Immobilie um eine Eigentumswohnung oder um ein Einfamilienhaus handelt und ob es sich um ein bebautes oder unbebautes Grundstück handelt.

Ein Schenkungsvertrag bei der Schenkung von Immobilien sollte auch Regelungen darüber enthalten, wer für eventuelle Schulden aufkommt, falls es zu Grundstückbelastungen in der Vergangenheit gekommen ist.

Was ist der unterschied zwischen Schenkungssteuer und Erbsteuer?

Schenkungssteuer ist eine Steuer, die auf Geld oder andere Vermögenswerte erhoben wird, die von einer Person (dem Schenker) an eine andere Person (den Beschenkten) als Geschenk übertragen werden. Schenkungen können während des Lebens oder im Todesfall gemacht werden. In Deutschland wird die Schenkungssteuer vom Bundesland festgelegt und erhoben, in dem der Schenker seinen Wohnsitz hat.

Erbsteuer ist eine Steuer, die auf den Nachlass einer verstorbenen Person erhoben wird. Sie wird von den Erben zu zahlen und vom Bundesland erhoben, in dem der Verstorbene zuletzt seinen Wohnsitz hatte. Die Erbsteuer wird auf die Erbschaft oder den Erwerb von Vermögenswerten durch den Erben erhoben.

Im Gegensatz zur Schenkungssteuer, die während des Lebens gezahlt wird, wird die Erbsteuer erst nach dem Tod des Erblassers fällig. Die Höhe der Erbsteuer hängt von verschiedenen Faktoren ab, wie dem Wert des Nachlasses und der Beziehung zwischen dem Erblasser und den Erben.

Ein Beispiel macht es konkreter

Angenommen, ein Ehepaar hat ein Haus im Wert von 500.000 Euro und möchte es an ihren Sohn übertragen. Das Ehepaar lebt in Bayern, wo der Steuersatz für Schenkungen zwischen Eltern und Kindern 5% beträgt. In diesem Fall würde die Schenkungssteuer 25.000 Euro betragen (500.000 Euro x 5%).

Wenn das Ehepaar stattdessen beschließt, das Haus in einem Testament zu vermachen, würde die Erbsteuer erst nach dem Tod des Ehepaars fällig werden. In Bayern beträgt der Steuersatz für Erbschaften zwischen Eltern und Kindern ebenfalls 5%. Wenn das Ehepaar also beide innerhalb von 10 Jahren verstirbt, würde die Erbsteuer ebenfalls 25.000 Euro betragen. Wenn das Ehepaar jedoch länger als 10 Jahre überlebt, würde der Steuersatz auf 7% ansteigen und die Erbsteuer würde 35.000 Euro betragen.

In diesem Beispiel würde es für das Ehepaar also finanziell vorteilhafter sein, das Haus während ihres Lebens zu verschenken, da die Schenkungssteuer geringer ist als die Erbsteuer, die fällig wäre, wenn sie das Haus in einem Testament vermachen würden. Es ist jedoch wichtig zu beachten, dass dies nur ein Beispiel ist und dass die Steuersätze und Freibeträge für Schenkungssteuer und Erbsteuer von Bundesland zu Bundesland unterschiedlich sein können. Es ist daher ratsam, sich von einem Steuerberater oder einem Anwalt beraten zu lassen, wenn man Fragen zu diesen Steuern hat.

Zusammenfassende Stichpunkte im Überblick

- Schenkung von Immobilien ermöglicht Vermögensübertragung zu Lebzeiten

- Bedeutende steuerliche Vorteile durch strategische Schenkung

- Berücksichtigung des aktuellen und zukünftigen Immobilienwerts ist essentiell

- Schenkung hat langfristige, irreversible Konsequenzen

- Gründliche Planung und umfassende Beratung sind unerlässlich