Erbschaftssteuer Freibeträge: Alles was für 2024 Jetzt wichtig ist

Der Verlust eines geliebten Menschen ist für die Hinterbliebenen eine schwierige und belastende Zeit. Eine zusätzliche Herausforderung kann die Erbschaftssteuer darstellen, die auf das hinterlassene Vermögen erhoben wird. In Deutschland und vielen anderen Ländern gibt es jedoch Freibeträge bei der Erbschaftssteuer, die helfen können, Steuern zu sparen.

In diesem Blogartikel werden wir die Freibeträge bei der Erbschaftssteuer genauer betrachten und erklären, wie sie genutzt werden können. Wir werden die Höhe der Erbschaftssteuer sowie die verschiedenen Freibeträge in Deutschland und anderen Ländern beleuchten und praktische Tipps geben, wie die Freibeträge optimal ausgeschöpft werden können.

Was ist eine Erbschaftssteuer und wann muss sie gezahlt werden?

Die Erbschaftssteuer ist eine Steuer, die auf das hinterlassene Vermögen einer Person erhoben wird, wenn diese verstirbt. Sie wird auch als Nachlasssteuer bezeichnet. In Deutschland ist die Erbschaftssteuer eine bundesrechtliche Steuer, die von den Ländern erhoben wird.

Die Erbschaftssteuer muss gezahlt werden, wenn eine Person verstirbt und ihr Vermögen an andere Personen, sogenannte Erben, übertragen wird. Das hinterlassene Vermögen umfasst alle Vermögenswerte wie Immobilien, Geld, Aktien, Sammlungen, Kunstwerke etc., die der Verstorbene zu Lebzeiten besaß.

Nicht nur Erben, sondern auch Schenkungen und Zuwendungen von Lebzeiten unterliegen der Erbschaftssteuer, wenn sie einen bestimmten Wert überschreiten. Wird beispielsweise ein Haus zu Lebzeiten an die Kinder übertragen, muss in diesem Fall ebenfalls Erbschaftssteuer gezahlt werden, wenn der Wert des Hauses den geltenden Freibetrag übersteigt.

Die Höhe der Erbschaftssteuer wird anhand des Wertes des hinterlassenen Vermögens und der Beziehung der Erben zum Verstorbenen berechnet. Es gibt unterschiedliche Steuersätze, die je nachdem anfallen, ob die Erben nahe Verwandte wie Ehegatten, Kinder, Enkelkinder etc. sind oder ob es sich um entferntere Verwandte oder Fremde handelt.

Die Erbschaftssteuer ist in Deutschland grundsätzlich fällig, sobald das Vermögen übertragen wird. Die Steuerpflichtigen haben jedoch die Möglichkeit, die Erbschaftssteuer in Raten zu zahlen, wenn sie dies beantragen. Die Erbschaftssteuer muss innerhalb von sechs Monaten nach dem Erbfall gezahlt werden. In bestimmten Fällen, beispielsweise bei der Übertragung von Betriebsvermögen, kann die Zahlungsfrist auf zehn Jahre verlängert werden.

Was ist das Erbschaftsteuergesetz?

Das Erbschaftsteuergesetz regelt in Deutschland die Steuerpflicht bei Erbschaften und Schenkungen. Es gehört zum Steuerrecht und ist im Bürgerlichen Gesetzbuch (BGB) geregelt.

Erbschaftssteuer wird fällig, wenn jemand eine Erbschaft oder Schenkung erhält. Dabei kommt es darauf an, wie hoch der Wert der Erbschaft ist und wie eng der Erbe oder Schenker mit dem Verstorbenen oder Schenker verwandt ist.

Es gibt verschiedene Freibeträge, die je nach Verwandtschaftsgrad variieren. So gibt es zum Beispiel höhere Freibeträge für Ehegatten und Kinder als für entferntere Verwandte oder Freunde.

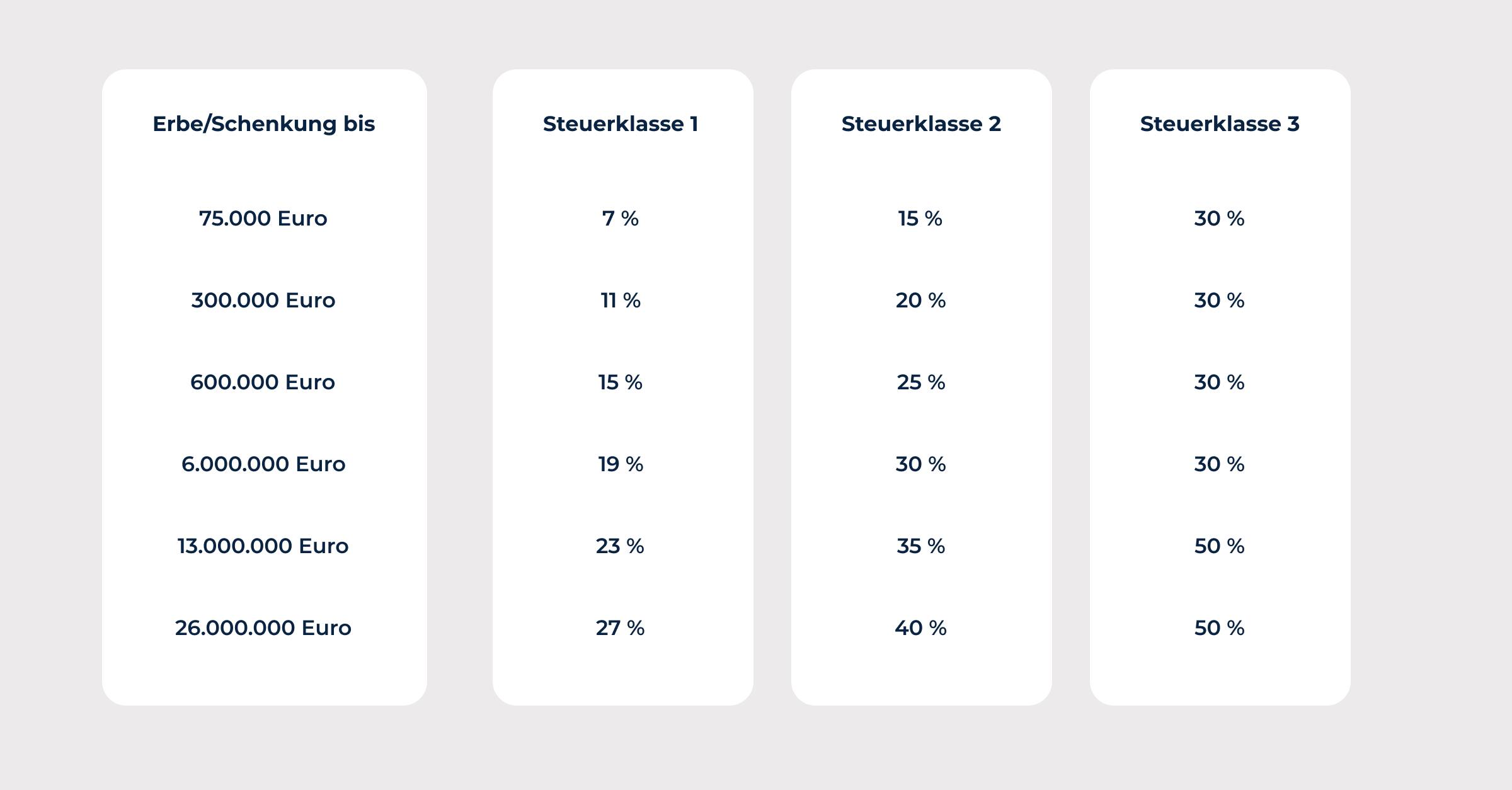

Die Höhe der Erbschaftssteuer richtet sich nach dem Wert der Erbschaft und dem Verwandtschaftsgrad des Erben. Es gibt verschiedene Steuersätze, die von 7% bis 50% reichen können.

Es gibt jedoch auch Ausnahmen von der Steuerpflicht, beispielsweise bei Betriebsvermögen oder bei Erbschaften innerhalb der Familie. Auch Schenkungen zu Lebzeiten unterliegen teilweise anderen Regelungen.

Die Höhe der Erbschaftssteuer: Wie wird die Höhe der Erbschaftssteuer berechnet?

Die Höhe der Erbschaftssteuer wird anhand des Wertes des hinterlassenen Vermögens und der Beziehung der Erben zum Verstorbenen berechnet. Zunächst muss der Wert des hinterlassenen Vermögens ermittelt werden. Hierzu zählen alle Vermögenswerte wie Immobilien, Geld, Aktien, Sammlungen, Kunstwerke etc., die der Verstorbene zu Lebzeiten besaß. Der Verkehrswert der Vermögenswerte wird dabei in der Regel von einem Sachverständigen ermittelt.

Anschließend wird die Erbschaftssteuer anhand des Wertes des hinterlassenen Vermögens und der Beziehung der Erben zum Verstorbenen berechnet. Für nahe Verwandte wie Ehegatten, Kinder und Enkelkinder gibt es Freibeträge, die von der Erbschaftssteuer befreit sind. Für entferntere Verwandte und Fremde gibt es hingegen keine Freibeträge.

Die Freibeträge für nahe Verwandte und entferntere Verwandte variieren je nach Bundesland und werden jährlich angepasst.

Es ist wichtig zu beachten, dass die Erbschaftssteuer auf den gesamten Wert des hinterlassenen Vermögens erhoben wird, auch wenn dieser den Freibetrag übersteigt. Die Steuer wird also nicht nur auf den Teil des Vermögens erhoben, der den Freibetrag übersteigt. Beispielsweise muss bei einem hinterlassenen Vermögen von Euro für nahe Verwandte Erbschaftssteuer in Höhe von Euro gezahlt werden, wenn kein Freibetrag in Anspruch genommen wird.

Wie können Freibeträge bei der Erbschaftssteuer genutzt werden, um Steuern zu sparen?

Freibeträge bei der Erbschaftssteuer sind Grenzen, bis zu denen keine Steuern fällig werden. Sie sind ein wichtiges Instrument, um Steuern zu sparen und das Erbe oder die Schenkung möglichst günstig zu gestalten. In diesem Artikel möchten wir Ihnen zeigen, wie Sie Freibeträge bei der Erbschaftssteuer nutzen können und welche Regelungen dabei zu beachten sind.

Zunächst einmal ist es wichtig zu wissen, dass es verschiedene Freibeträge gibt, die sich nach dem Verwandtschaftsgrad des Erben oder Schenkers richten. So gibt es beispielsweise höhere Freibeträge für Ehegatten und Kinder als für entferntere Verwandte oder Freunde. Diese Freibeträge werden auf den Wert der Erbschaft oder Schenkung angerechnet und können somit dazu beitragen, die Steuerlast zu reduzieren.

Ein Beispiel: Angela erbt von ihrem Vater ein Haus im Wert von 500.000 Euro. Angela ist ledig und hat keine Kinder. Für sie gilt ein Freibetrag von 20.000 Euro. Die Erbschaftssteuer wird also auf 480.000 Euro berechnet (500.000 Euro minus 20.000 Euro Freibetrag). Wäre Angela verheiratet oder hätte sie Kinder, würde der Freibetrag deutlich höher ausfallen und somit auch die Steuerlast sinken.

Es lohnt sich also, die Freibeträge bei der Erbschaftssteuer genau im Blick zu behalten und gegebenenfalls entsprechende Maßnahmen zu ergreifen, um Steuern zu sparen. Dazu gibt es verschiedene Möglichkeiten, die je nach individueller Situation geeignet sind.

Eine Möglichkeit ist die Aufteilung der Erbschaft. Wenn mehrere Personen das Erbe gemeinsam antreten, können sie den Wert der Erbschaft unter sich aufteilen und so den Freibetrag optimal nutzen. Ein Beispiel: Herr Müller hinterlässt seinem Sohn und seiner Tochter ein Haus im Wert von 500.000 Euro. Da beide Kinder den gleichen Verwandtschaftsgrad haben, könnten sie den Wert der Erbschaft auf 250.000 Euro pro Person aufteilen und somit den vollen Freibetrag von 400.000 Euro nutzen.

Wie viel darf man steuerfrei Erben?

Die Höhe der Freibeträge richtet sich nach der Beziehung der Erben zum Verstorbenen und dem Wert des hinterlassenen Vermögens.

Für nahe Verwandte wie Ehegatten, Kinder und Enkelkinder gibt es Freibeträge, die von der Erbschaftssteuer befreit sind. Die Höhe der Freibeträge für nahe Verwandte variiert je nach Bundesland und wird jährlich angepasst. Zum Zeitpunkt der Erstellung dieser Antwort (Dezember 2021) betragen die Freibeträge für nahe Verwandte in den meisten Bundesländern 400.000 Euro.

Für entferntere Verwandte und Fremde gibt es hingegen keine Freibeträge. Das heißt, dass für sie Erbschaftssteuer auf den gesamten Wert des hinterlassenen Vermögens erhoben wird.

Es ist wichtig zu beachten, dass die Freibeträge nur für den Teil des hinterlassenen Vermögens gelten, der den Freibetrag nicht übersteigt. Wird beispielsweise ein Vermögen von 500.000 Euro an einen Ehegatten geerbt, fällt keine Erbschaftssteuer an, da der Freibetrag von 400.000 Euro überschritten wird. Allerdings wird Erbschaftssteuer auf den Teil des Vermögens erhoben, der den Freibetrag übersteigt. In diesem Fall wären das 100.000 Euro, die mit einem Steuersatz von 7 % versteuert werden müssten.

Wie viel Erbschaftssteuern muss ich zahlen für ein Haus?

Wie viel Erbschaftssteuern für ein Haus gezahlt werden müssen, hängt von verschiedenen Faktoren ab, wie dem Wert des Hauses, der Beziehung der Erben zum Verstorbenen und den geltenden Freibeträgen.

Ein einfaches Beispiel

Nehmen wir an, ein Sohn hat von seinen Eltern ein Haus geerbt, das einen Verkehrswert von 500.000 Euro hat. Der Sohn ist der einzige Erbe und somit naher Verwandter der Eltern. In diesem Fall gelten folgende Freibeträge:

- Bis zu einem Freibetrag von 400.000 Euro: 0 %

- Von 400.000 Euro bis 1.400.000 Euro: 7 %

- Von 1.400.000 Euro bis 2.400.000 Euro: 15 %

- Über 2.400.000 Euro: 30 %

Da der Verkehrswert des Hauses 500.000 Euro beträgt und der Sohn naher Verwandter der Eltern ist, fällt eine Erbschaftssteuer an, da der Freibetrag von 400.000 Euro überschritten wird. Hierzu werden nun 100.000€ mit 7% besteuert.

Es ist wichtig zu beachten, dass dieses Beispiel lediglich eine allgemeine Orientierung darstellt und die Höhe der Erbschaftssteuer immer individuell berechnet wird. Die Freibeträge können je nach Bundesland variieren und werden jährlich angepasst. Es empfiehlt sich daher, im Falle einer Erbschaft einen Notar oder einen Steuerberater zu konsultieren, um die Höhe der Erbschaftssteuer genau zu berechnen.

Erbschaftssteuer bei Immobilien

Immobilien sind ein wichtiger Bestandteil vieler Erbschaften und können daher auch der Erbschaftssteuer unterliegen. Es gibt jedoch auch Ausnahmen von der Steuerpflicht, beispielsweise bei Betriebsvermögen oder bei Erbschaften innerhalb der Familie.

Die Höhe der Erbschaftssteuer für Immobilien richtet sich nach dem Verkehrswert der Immobilie zum Zeitpunkt der Erbschaft. Dabei ist es wichtig, dass der Wert von einem Sachverständigen festgestellt wird, um eine objektive und realistische Bewertung zu gewährleisten. Der Verkehrswert wird dann mit dem Steuersatz multipliziert, der sich nach dem Verwandtschaftsgrad des Erben oder Schenkers und dem Wert der Erbschaft richtet.

Es lohnt sich, die Erbschaftssteuer für Immobilien frühzeitig zu planen und gegebenenfalls entsprechende Maßnahmen zu ergreifen, um die Steuerlast zu minimieren (Schenkung von Immobilien). Dazu gibt es verschiedene Möglichkeiten, wie beispielsweise die Aufteilung der Erbschaft auf mehrere Personen oder die Schenkung zu Lebzeiten.

Steuersätze nach abgezogenen Freibeträgen bei Schenkungen

Gibt es Unterschiede in der Höhe zwischen Schenkungssteuer und Erbsteuer?

Ja, es gibt Unterschiede in der Höhe der Schenkungssteuer und der Erbschaftsteuer. Die Schenkungssteuer ist eine Steuer, die auf die Übertragung von Vermögenswerten durch Schenkung oder Vermächtnis anfällt.

Die Höhe der Schenkungssteuer und der Erbschaftsteuer hängt von verschiedenen Faktoren ab und kann daher von Fall zu Fall unterschiedlich sein. Es gibt jedoch einige allgemeine Unterschiede zwischen Schenkungssteuer und Erbschaftsteuer, die in vielen Ländern gelten:

- Steuersatz: Die Schenkungssteuer und die Erbschaftsteuer unterliegen in der Regel unterschiedlichen Steuersätzen. Oftmals ist die Schenkungssteuer niedriger, da sie auf Vermögensübertragungen zu Lebzeiten einer Person erhoben wird, während die Erbschaftsteuer auf Vermögensübertragungen nach dem Tod anfällt.

- Beziehung zwischen Schenker oder Erblasser und Empfänger oder Erben: Die Höhe der Schenkungssteuer und der Erbschaftsteuer variiert je nach der Beziehung zwischen dem Schenker oder Erblasser und dem Empfänger oder Erben. In vielen Ländern gelten niedrigere Steuersätze oder höhere Freibeträge für Übertragungen zwischen Ehepartnern oder nahen Verwandten.

- Wert des übertragenen Vermögens: Die Höhe der Schenkungssteuer und der Erbschaftsteuer richtet sich in der Regel nach dem Wert des übertragenen Vermögens. In manchen Ländern gibt es Freibeträge, die bewirken, dass keine Steuer anfällt, wenn der Wert des übertragenen Vermögens unter einer bestimmten Grenze liegt.

Hier ist ein Beispiel, um die Unterschiede zwischen Schenkungssteuer und Erbschaftsteuer zu veranschaulichen:

Angenommen, in einem Land gibt es folgende Regelungen für Schenkungssteuer und Erbschaftsteuer:

- Schenkungssteuer: Ein Steuersatz von 15% gilt für Schenkungen von Vermögenswerten zwischen nicht verwandten Personen. Es gibt einen Freibetrag von 50.000 Euro, so dass keine Schenkungssteuer fällig wird, wenn der Wert der Schenkung unter dieser Grenze liegt.

- Erbschaftsteuer: Ein Steuersatz von 25% gilt für Erbschaften von Vermögenswerten zwischen nicht verwandten Person

Wann ist ein geerbtes Haus steuerfrei?

In bestimmten Fällen kann ein geerbtes Haus steuerfrei sein, d.h. keine Erbschaftssteuer muss gezahlt werden. Dies ist beispielsweise der Fall, wenn das Haus an nahe Verwandte wie Ehegatten, Kinder oder Enkelkinder übertragen wird und der Wert des Hauses den geltenden Freibetrag nicht überschreitet. Die Freibeträge für nahe Verwandte variieren je nach Bundesland und werden jährlich angepasst.

Es gibt auch Ausnahmen von der Erbschaftssteuer, die sogenannten Befreiungen. Eine Befreiung von der Erbschaftssteuer kommt beispielsweise in Betracht, wenn das Haus als Hauptwohnsitz genutzt wurde und der Erbe das Haus innerhalb einer bestimmten Frist weiterhin als Hauptwohnsitz nutzt. Eine weitere Befreiung kommt in Betracht, wenn das Haus an eine gemeinnützige Organisation übertragen wird.

Es ist wichtig zu beachten, dass die Befreiungen von der Erbschaftssteuer eng definiert sind und strenge Voraussetzungen erfüllt werden müssen. Im Zweifelsfall empfiehlt es sich, einen Notar oder Steuerberater zu konsultieren, um genau zu prüfen, ob eine Befreiung von der Erbschaftssteuer in Betracht kommt.

Erbschaftssteuer berechnen: Ein Beispiel

Die Erbschaftssteuer wird auf den Wert der Erbschaft oder Schenkung berechnet, wobei es verschiedene Steuersätze gibt, die von 7% bis 50% reichen können. Die Höhe der Steuer richtet sich nach dem Verwandtschaftsgrad des Erben oder Schenkers und dem Wert der Erbschaft. Vor der Berechnung der Steuer werden zunächst die Freibeträge angerechnet, die je nach Verwandtschaftsgrad variieren.

Ein Beispiel: Herr Müller hinterlässt seiner Tochter Angela ein Haus im Wert von 500.000 Euro. Angela ist ledig und hat keine Kinder. Für sie gilt ein Freibetrag von 400.000 Euro. Die Erbschaftssteuer wird also auf 100.000 Euro berechnet (500.000 Euro minus 400.000 Euro Freibetrag). Der Steuersatz beträgt in diesem Fall 7%.

Es ist wichtig zu beachten, dass die Erbschaftssteuer nicht nur auf Immobilien, sondern auch auf anderes Vermögen wie Aktien, Geld oder Kunstwerke anfällt. Auch Betriebsvermögen und Unternehmen können unter bestimmten Bedingungen der Erbschaftssteuer unterliegen. Es lohnt sich daher, sich frühzeitig mit den Regelungen vertraut zu machen und gegebenenfalls professionelle Hilfe in Anspruch zu nehmen, um die Steuerlast möglichst günstig zu gestalten.

Erbschaftsteuer auf geerbte Unternehmen

Bei der Übertragung eines Unternehmens auf Erben kommt es häufig zur Erbschaftssteuer. Es gibt jedoch bestimmte Ausnahmen von der Erbschaftssteuer, die sogenannten Befreiungen, die es ermöglichen, Steuern zu sparen.

Eine Befreiung von der Erbschaftssteuer kommt beispielsweise in Betracht, wenn das Unternehmen als Einzelunternehmen oder Personengesellschaft geführt wurde und der Erbe das Unternehmen innerhalb von fünf Jahren weiterführt (§ 13 Abs. 1 Nr. 2 ErbStG). Eine weitere Befreiung kommt in Betracht, wenn das Unternehmen an einen anderen nahen Verwandten übertragen wird und der Erbe das Unternehmen innerhalb von fünf Jahren weiterführt (§ 13 Abs. 1 Nr. 3 ErbStG).

Es ist wichtig zu beachten, dass die Befreiungen von der Erbschaftssteuer eng definiert sind und strenge Voraussetzungen erfüllt werden müssen. Im Zweifelsfall empfiehlt es sich, einen Notar oder Steuerberater zu konsultieren, um genau zu prüfen, ob eine Befreiung von der Erbschaftssteuer in Betracht kommt.

Wie Beglaubigt.de Sie Unterstützen kann

Beglaubigt.de ist ein Online Notar, der alle Services eines herkömmlichen Notars online anbietet. Durch die Nutzung von modernster Technologie und spezialisiertem Personal ist es möglich, rechtssichere Dokumente remote und digital zu erstellen und zu beglaubigen.

In Erbschaftsthemen kann beglaubigt.de insbesondere bei der Erstellung von Testamenten und Erbverträgen unterstützen. Durch die Möglichkeit, diese Dokumente online und von jedem Ort aus zu erstellen, ist es möglich, Zeit und Kosten zu sparen. Zudem bietet beglaubigt.de auch die Möglichkeit, Erbschaftssteuererklärungen online zu erstellen und abzugeben.

Insgesamt bietet beglaubigt.de eine bequeme und rechtssichere Alternative zum herkömmlichen Notar, die vor allem für Menschen mit wenig Zeit oder die aus anderen Gründen nicht in der Lage sind, einen herkömmlichen Notar aufzusuchen, von Vorteil sein kann.