Was ist ein Darlehensvertrag einfach erklärt

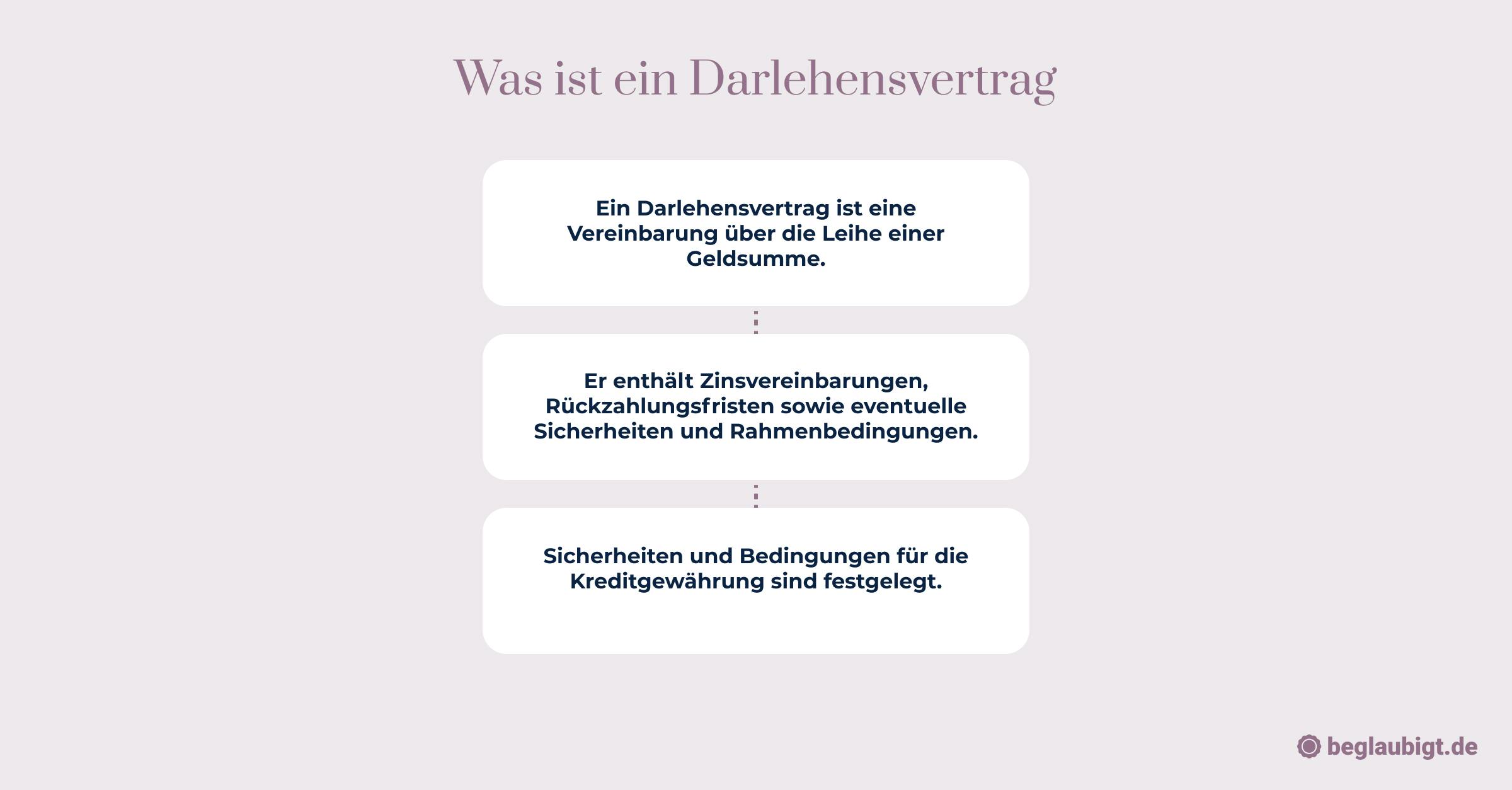

Ein Darlehensvertrag stellt in seiner Essenz eine vertragliche Vereinbarung zwischen zwei Parteien dar, in der eine Partei (der Darlehensgeber oder Kreditgeber) der anderen Partei (dem Darlehensnehmer) einen bestimmten Geldbetrag für eine vereinbarte Zeitspanne zur Verfügung stellt.

Im Gegenzug verpflichtet sich der Darlehensnehmer, diesen Betrag innerhalb der festgelegten Frist zuzüglich vereinbarter Zinsen zurückzuzahlen.

Das Grundkonzept ist somit der Austausch von gegenwärtigem Geld gegen das Versprechen zukünftiger Zahlungen.

Im Gegensatz zu anderen Finanzinstrumenten wie beispielsweise Aktien oder Anleihen, bei denen der Wert häufig von Marktbewegungen oder der Performance des emittierenden Unternehmens abhängt, liegt der Fokus bei einem Darlehensvertrag auf einer festgelegten Rückzahlungsverpflichtung und nicht auf einer möglichen Wertsteigerung.

Während Aktien eine Beteiligung am Eigenkapital eines Unternehmens repräsentieren und Anleihen Teil einer Fremdfinanzierung mit festem Rückzahlungsplan und Zinsen sind, ist ein Darlehen meist eine individuellere und flexiblere Form der Finanzierung, die zwischen einzelnen Personen oder zwischen Personen und Finanzinstituten geschlossen wird.

Die rechtlichen Grundlagen für Darlehensverträge in Deutschland sind im Bürgerlichen Gesetzbuch (BGB), insbesondere in den §§ 488 ff. BGB, verankert.

§ 488 Abs. 1 Satz 1 BGB definiert das Wesen des Darlehensvertrages dahingehend, dass der Darlehensgeber verpflichtet ist, dem Darlehensnehmer den vereinbarten Geldbetrag zur Verfügung zu stellen, und der Darlehensnehmer sich im Gegenzug verpflichtet, den empfangenen Betrag zurückzuzahlen und die vereinbarten Zinsen zu entrichten.

Die Elemente eines Darlehensvertrags sind vielschichtig, aber in der Regel enthalten sie zentrale Punkte, die folgendes umfassen:

- Darlehenssumme: Die Höhe des Betrags, der geliehen wird.

- Laufzeit: Die Dauer, über die das Darlehen vergeben wird und bis zu welchem Zeitpunkt es zurückgezahlt sein muss.

- Zinssatz: Der Prozentsatz, der auf die Darlehenssumme aufgeschlagen und als Kosten für das Darlehen vom Darlehensnehmer zu entrichten ist.

- Tilgungsplan: Ein Plan, der festlegt, wie die Rückzahlung des Darlehens erfolgt, sei es in regelmäßigen Raten oder am Ende der Laufzeit als Einmalzahlung.

- Sicherheiten: Eventuelle Sicherheiten oder Bürgschaften, die den Darlehensgeber im Fall eines Zahlungsausfalls schützen sollen.

- Kündigungsbedingungen: Bedingungen, unter denen der Vertrag vorzeitig beendet werden kann.

Durch diese Konstituenten wird die rechtliche Grundlage für die Verpflichtungen beider Parteien geschaffen und der Rahmen für die finanzielle Beziehung definiert. Ein Darlehensvertrag muss immer die Interessen beider Seiten wahren und rechtlich durchsetzbar sein, damit er als solide Grundlage für die finanziellen Transaktionen zwischen den Vertragsparteien dienen kann.

Übrigens: Mit Beglaubigt.de können Sie in nur wenigen Klicks einen vollständigen Darlehensvertrag erstellen, der auf Ihre individuellen Bedürfnisse zugeschnitten ist.

Die intuitive Fragebogen ermöglicht es Ihnen, den Vertrag nach Ihren Vorstellungen anzupassen und sicherzustellen, dass alle rechtlichen Anforderungen präzise erfüllt werden. (Hier geht es zum Darlehensvertrag Ersteller)

Was ist ein Darlehensvertrag Beispiel

Fallbeispiel eines privaten Darlehensvertrags

Nehmen wir an, Frau Müller leiht sich von ihrem Bruder Herrn Müller einen Betrag von 10.000 Euro, um eine dringende Dachreparatur an ihrem Haus vornehmen zu können.

Sie vereinbaren, dass Frau Müller das Geld über einen Zeitraum von fünf Jahren mit einem jährlichen Zinssatz von 2% zurückzahlen wird.

Die Rückzahlung soll in jährlichen Raten zu je 2.040 Euro erfolgen.

Diese Konditionen werden schriftlich in einem Darlehensvertrag festgehalten, in dem auch vereinbart wird, dass Frau Müller ihrem Bruder eine Hypothek auf ihr Haus als Sicherheit gewährt. Der Vertrag legt ebenfalls fest, dass im Falle einer vorzeitigen vollständigen Rückzahlung des Darlehens keine Vorfälligkeitsentschädigung anfällt.

Fallbeispiel eines geschäftlichen Darlehensvertrags

Die Tech-Startup GmbH benötigt zur Finanzierung einer neuen Produktentwicklung zusätzliche Mittel und nimmt daher bei der Bank X ein Darlehen in Höhe von 200.000 Euro auf. Der Darlehensvertrag sieht eine Laufzeit von zehn Jahren mit einem festen Zinssatz von 4% pro Jahr vor.

Die Rückzahlung soll in monatlichen Raten von rund 2.027 Euro erfolgen, was einer annuitätischen Tilgung entspricht, bei der die Zahlungen über die Laufzeit hinweg konstant bleiben und sich aus einem Zins- und Tilgungsanteil zusammensetzen.

Als Sicherheit dient der Bank eine Grundschuld auf das Firmengebäude. Im Vertrag ist zudem eine Klausel enthalten, die es dem Unternehmen erlaubt, das Darlehen unter Einhaltung einer Frist von drei Monaten jederzeit ganz oder teilweise vorzeitig zurückzuzahlen, wobei jedoch eine Vorfälligkeitsentschädigung zu leisten ist.

Analyse und Erläuterung der Beispielverträge

Im privaten Darlehensvertrag zwischen Frau Müller und ihrem Bruder ist auffällig, dass die Zinskonditionen unter dem üblichen Marktniveau liegen könnten, was bei Darlehen unter Verwandten nicht unüblich ist.

Die Absicherung durch eine Hypothek zeigt trotz des familiären Verhältnisses ein formelles Sicherheitsbedürfnis. Die Klausel zur Vorfälligkeitsentschädigung ist in diesem Fall zugunsten der Darlehensnehmerin gestaltet.

Das geschäftliche Darlehen der Tech-Startup GmbH weist typische Elemente einer Unternehmensfinanzierung auf, wie zum Beispiel den höheren Zinssatz, der das größere Risiko der Bank widerspiegelt.

Die annuitätische Tilgung sorgt für Planungssicherheit für beide Parteien. Die Möglichkeit der vorzeitigen Rückzahlung bietet dem Unternehmen Flexibilität, wohingegen die Vorfälligkeitsentschädigung die Bank für den möglichen Zinsverlust entschädigt.

In beiden Fällen reflektieren die Darlehensverträge die finanziellen Bedingungen und die Risikobereitschaft der beteiligten Parteien. Sie dienen als rechtliche Dokumentation der Vereinbarungen und als Absicherung für den Darlehensgeber sowie als Verpflichtungs- und Rückzahlungsplan für den Darlehensnehmer.

Unser Tipp: Auf der Plattform von Beglaubigt.de lässt sich mit nur einigen wenigen Mausklicks ein maßgeschneiderter Darlehensvertrag generieren, der flexibel an persönliche Anforderungen angeglichen werden kann.

Der nutzerfreundliche Online-Service gewährleistet, dass Ihr Vertrag individuell konfigurierbar ist und gleichzeitig allen rechtlichen Standards entspricht.

Hier geht es zum Tool: start.beglaubigt.de/darlehensvertrag

Was regelt ein Darlehensvertrag?

Ein Darlehensvertrag ist ein Dokument, das die spezifischen Bedingungen einer Darlehensvereinbarung zwischen einem Kreditgeber und einem Kreditnehmer festlegt. Er schafft eine rechtliche Verbindlichkeit für die Rückzahlung des geliehenen Geldes und legt fest, unter welchen Umständen und zu welchen Kosten dies geschehen soll. Hier sind die Hauptkomponenten eines solchen Vertrags und deren Bedeutung:

1. Darstellung der Vertragsinhalte und -klauseln:

- Parteien des Vertrags: Identifikation und Adressen von Darlehensgeber und Darlehensnehmer.

- Vertragszweck: Eindeutige Erklärung des Zwecks des Darlehens.

- Vertragsschluss: Ort und Datum des Vertragsschlusses.

2. Darlehenssumme und Auszahlung:

- Höhe des Darlehens: Genauer Betrag, der ausgeliehen wird.

- Auszahlungsmodalitäten: Bedingungen, unter denen das Darlehen zur Verfügung gestellt wird, inklusive Zeitpunkt und Art der Auszahlung.

3. Zinsen, Laufzeit und Rückzahlung:

- Zinssatz: Festlegung des Zinssatzes, der auf das Darlehen anfällt, und wie dieser berechnet wird (variabel oder fest).

- Laufzeit: Zeitrahmen, innerhalb dessen das Darlehen zurückgezahlt werden muss.

- Rückzahlungsplan: Detaillierte Aufstellung der Rückzahlungstermine und -beträge.

4. Sicherheiten und Gewährleistungen:

- Sicherheiten: Beschreibung eventueller Sicherheiten wie Immobilien, Bürgschaften oder andere Vermögenswerte.

- Gewährleistungen: Eventuelle Garantien, die der Darlehensnehmer oder ein Dritter dem Darlehensgeber bietet.

5. Rechtliche Regelungen und Verpflichtungen beider Parteien:

- Pflichten des Darlehensnehmers: Rückzahlung des Darlehens, Zinszahlungen, Umgang mit den Sicherheiten.

- Pflichten des Darlehensgebers: Bereitstellung der Darlehenssumme, korrekte Angabe von Zinsen, Beachtung von Kündigungsfristen.

6. Typische AGBs in Darlehensverträgen:

- Änderungen der Konditionen: Bedingungen, unter denen Vertragsbedingungen geändert werden können.

- Vorzeitige Rückzahlung: Regelungen zur Möglichkeit einer vorzeitigen Rückzahlung des Darlehens durch den Darlehensnehmer.

- Verzugsklauseln: Bedingungen und Folgen bei verspäteten Zahlungen.

- Kündigungsrechte: Umstände, unter denen der Vertrag von beiden Parteien gekündigt werden kann.

7. Konsequenzen bei Vertragsbruch:

- Verzug: Maßnahmen und Gebühren im Falle von Zahlungsverzug.

- Vertragsverletzung: Folgen bei Nichteinhaltung anderer Vertragsbedingungen.

- Rechtsmittel: Die Schritte, die bei Verstößen gegen den Vertrag unternommen werden können.

Jeder dieser Punkte ist entscheidend für die Rechtssicherheit und Klarheit der Vertragsverhältnisse. Es ist üblich, dass diese Inhalte detailliert ausgeführt werden, um Missverständnisse zu vermeiden und sicherzustellen, dass beide Parteien ihre Rechte und Pflichten verstehen.

Der Darlehensvertrag dient als rechtliches Fundament für die Darlehensbeziehung und muss bei Streitigkeiten als Referenzdokument herangezogen werden können. (siehe: Privater Darlehensvertrag Muster)

Was ist der Unterschied zwischen Darlehen und Kredit?

Definition und Abgrenzung der Begriffe:

- Darlehen (§ 488 BGB): Ein Darlehen ist eine Form der Kreditgewährung, bei der dem Darlehensnehmer ein vereinbarter Geldbetrag für eine festgelegte Laufzeit zur Verfügung gestellt wird. Der Darlehensnehmer verpflichtet sich, den Betrag nach Ablauf der Laufzeit zurückzuzahlen und Zinsen zu zahlen. Rechtlich gesehen ist das Darlehen also eine Unterart des Kredits, spezifiziert durch das Bürgerliche Gesetzbuch (BGB).

- Kredit: Der Begriff "Kredit" ist der Oberbegriff für jede Art der Bereitstellung von Kapital auf Zeit. Er ist im Allgemeinen weit gefasst und beinhaltet neben Darlehen auch andere Formen wie Kontokorrentkredite, Dispositionskredite, Lieferantenkredite oder Leasing. Kredite können sich sowohl auf Geldleistungen als auch auf Sachleistungen beziehen und sind nicht zwangsläufig an eine Rückzahlung in gleicher Höhe gebunden (z.B. bei Nutzungszinsen).

Unterschiede in der Vertragsgestaltung und Abwicklung:

- Darlehensvertrag: Ein Darlehensvertrag ist oft formgebunden und muss bestimmte gesetzliche Anforderungen erfüllen. Die Auszahlung des Darlehensbetrags erfolgt in der Regel in einer Summe, und die Rückzahlung inklusive Zinsen wird nach einem festgelegten Plan abgewickelt.

- Kreditvertrag: Ein Kreditvertrag kann flexibler gestaltet sein und beispielsweise auch Überziehungsmöglichkeiten auf einem Girokonto umfassen. Die Kreditlinie kann bis zu einem bestimmten Höchstbetrag genutzt werden, und Zinsen werden nur für den in Anspruch genommenen Betrag berechnet.

Beispiele und praktische Auswirkungen der Unterschiede:

- Beispiel Darlehen: Eine Privatperson nimmt einen Hypothekarkredit auf, um eine Immobilie zu kaufen. Sie erhält den Kreditbetrag in einer Summe und zahlt ihn über die Laufzeit mit Zinsen zurück.

- Beispiel Kredit: Ein Unternehmer nutzt einen Kontokorrentkredit, um die Liquidität seines Unternehmens sicherzustellen. Der verfügbare Kreditrahmen kann flexibel genutzt werden, und es fallen Zinsen nur für den tatsächlich in Anspruch genommenen Betrag an.

Die praktischen Auswirkungen dieser Unterschiede sind insbesondere in der Flexibilität und den Kosten zu sehen. Während ein Darlehen meist für langfristige Finanzierungen mit festem Rückzahlungsplan genutzt wird, bietet ein Kredit mehr Flexibilität und kann kurzfristige Liquiditätsengpässe überbrücken.

Die Kosten für den Kreditnehmer können bei einem flexiblen Kreditvertrag geringer sein, wenn der Kredit nicht vollständig oder nur kurzfristig in Anspruch genommen wird. Bei einem Darlehen hingegen sind die Konditionen und Zinsen über die gesamte Laufzeit hinweg festgelegt, was zu einer höheren Planungssicherheit führt.