beglaubigt.de

Modello di Contratto di Donazione in PDF e Word

Crea rapidamente e facilmente un Contratto di Donazione legalmente verificato in formato .PDF secondo gli standard attuali. Il modello è gratuito e completamente personalizzabile.

+10 Tausend

Verträge erstellt

100%

Anpassbare Vorlagen

2 Minuten

Bis zur Fertigstellung

4 Stunden

Zeiteinsparung

In collaborazione con avvocati di alto livello per la sicurezza legale

Tutti i modelli di contratto sono stati creati da un team esperto di avvocati e vengono continuamente aggiornati per garantire la loro attualità. Il nostro obiettivo è fornire modelli contrattuali conformi alla legge e aggiornati in modo semplice e digitale. Se avete un caso particolare, siamo pronti ad affrontarlo.

Peter MendelRechtsanwalt und Fachanwalt

Peter MendelRechtsanwalt und Fachanwalt für Arbeitsrecht

Contratto di Donazione Personalizzabile da Scaricare in formato PDF o Word

Dopo la creazione, riceverete il Contratto di Donazione nel formato di file scelto per il download, in modo da poterlo modificare ulteriormente o utilizzare in altro modo. Un link sicuro e crittografato garantisce inoltre l'accesso continuo, offrendovi la flessibilità per future modifiche o adattamenti desiderati.

Nel nostro mondo moderno e giuridicamente complesso, è essenziale una comprensione approfondita e una corretta applicazione dei principi legali.

Un Contratto di Donazione rappresenta uno strumento centrale per rendere le donazioni legalmente ineccepibili e trasparenti.

In questo articolo, vi offriamo una panoramica dettagliata sul tema del Contratto di Donazione e spieghiamo come, con il generatore di documenti di Beglaubigt.de, possiate creare contratti legalmente sicuri in modo efficiente e senza problemi, in formato PDF o Word.

Con il generatore di documenti di Beglaubigt.de, potete generare contratti legali in modo facile e immediato, sia in formato PDF che Word.

Informazioni Generali sul Contratto di Donazione

1.1 Cos'è un Contratto di Donazione e perché è rilevante?

Un Contratto di Donazione è un accordo tra il donante e il beneficiario, in cui una persona (il donante) trasferisce volontariamente e gratuitamente beni o oggetti a un'altra persona (il beneficiario). La donazione avviene senza controprestazione, il che significa che il beneficiario non è obbligato a dare qualcosa in cambio al donante.

Il Contratto di Donazione serve a regolare la donazione legalmente e a documentare per iscritto sia i diritti che i doveri delle parti coinvolte.

La rilevanza di un Contratto di Donazione risiede nella sua funzione di rendere la donazione giuridicamente sicura e prevenire possibili malintesi o controversie tra le parti coinvolte.

I contratti di donazione sono particolarmente utili per il trasferimento di immobili, veicoli o somme ingenti di denaro, al fine di documentare chiaramente la volontà delle parti e garantire il rispetto delle disposizioni legali.

Nel diritto tedesco, la donazione è disciplinata dai §§ 516-534 del Codice Civile Tedesco (BGB). Secondo il § 516 BGB, una donazione è definita come "un contratto in base al quale una persona (donante) conferisce a un'altra persona (beneficiario) un vantaggio patrimoniale senza richiedere una controprestazione". Questo paragrafo sottolinea i principi fondamentali della donazione, evidenziando l'assenza di compenso per la prestazione.

Un Contratto di Donazione può ovviamente essere autenticato secondo il diritto tedesco. Per questo, potete inviare una richiesta digitale non vincolante o trovare un notaio partner vicino a voi.

I nostri notai per appuntamenti immediati:

- Notaio Amburgo

- Notaio Monaco

- Notaio Dresda

- Notaio Colonia

In alternativa, potete anche inviare una richiesta completamente digitale: Notaio Digitale beglaubigt.de

Un altro aspetto importante è la funzione probatoria di un Contratto di Donazione.

In caso di controversie, ad esempio nell'ambito di dispute ereditarie, il Contratto di Donazione può servire come prova della donazione avvenuta e della sua entità.

Il Contratto di Donazione contribuisce quindi in modo significativo alla sicurezza giuridica e protegge gli interessi delle parti coinvolte.

Inoltre, i contratti di donazione possono essere utili per considerare aspetti fiscali e soglie di esenzione rilevanti per le donazioni. In questo contesto, è importante il Decreto sull'Imposta di Successione e Donazione (ErbStG), che regola la tassazione delle donazioni. Un Contratto di Donazione ben redatto può consentire a entrambe le parti di beneficiare delle esenzioni e aliquote fiscali previste dalla legge, minimizzando possibili oneri fiscali.

1.2. Quali norme giuridiche si applicano al Contratto di Donazione?

Le disposizioni legali per il Contratto di Donazione in Germania sono stabilite nel Codice Civile Tedesco (BGB). I paragrafi più importanti riguardanti il Contratto di Donazione sono contenuti nei §§ 516-534 BGB. Di seguito vengono brevemente spiegate le principali normative di questi paragrafi:

- § 516 BGB (Donazione): La donazione viene definita come un contratto mediante il quale una persona (donante) conferisce a un'altra persona (beneficiario) un vantaggio patrimoniale senza richiedere una controprestazione. Questo paragrafo sottolinea i principi fondamentali della donazione, evidenziando l'assenza di compenso per la prestazione.

- § 518 BGB (Promessa di Donazione): Regola la promessa di donazione, che stabilisce l'obbligo del donante di effettuare la donazione. Una tale promessa deve essere autenticata da un notaio per essere valida.

- § 519 BGB (Revoca della Promessa di Donazione): Questo paragrafo disciplina la possibilità di revocare la promessa di donazione da parte del donante prima che la donazione sia eseguita, qualora il beneficiario si renda colpevole di ingratitudine grave.

- § 521 BGB (Caratteristiche del bene donato): Stabilisce che il donante non è generalmente responsabile per i difetti del bene donato, a meno che non abbia nascosto il difetto in modo fraudolento.

- § 522 BGB (Obbligo di Trasferimento): Questo paragrafo prevede che il donante sia obbligato a trasferire il bene donato al beneficiario. Per i terreni e i diritti equivalenti, il trasferimento richiede l'autenticazione notarile e la registrazione nel registro fondiario.

- § 523 BGB (Revoca della Donazione per Ingratitudine Grave): Disciplina la possibilità per il donante di revocare la donazione se il beneficiario si rende colpevole di ingratitudine grave. La revoca deve avvenire entro un anno dalla conoscenza da parte del donante dell'ingratitudine.

- § 528 BGB (Restituzione a causa di impoverimento del donante): Permette al donante di richiedere la restituzione della donazione se, dopo averla eseguita, si impoverisce al punto da non poter più mantenere il proprio sostentamento adeguato.

- § 530 BGB (Esclusione della Restituzione): Stabilisce le condizioni in cui il donante può escludere la restituzione della donazione, ad esempio se il beneficiario ha consumato o venduto la donazione.

- § 531 BGB (Diritto di Restituzione): Regola l'entità e le condizioni del diritto di restituzione del donante, comprese le scadenze entro le quali il donante può far valere i suoi diritti.

- § 532 BGB (Prescrizione del Diritto di Restituzione): Stabilisce che il diritto di restituzione del donante si prescrive generalmente dopo dieci anni, con il termine di prescrizione che inizia a decorrere dalla realizzazione della donazione.

- § 534 BGB (Servitù personali limitate): Questo paragrafo riguarda le servitù personali limitate che possono sorgere in relazione a una donazione, regolando le condizioni in cui tali servitù possono essere trasferite al beneficiario.

Oltre alle disposizioni del BGB, sono rilevanti anche gli aspetti fiscali previsti dal Decreto sull'Imposta di Successione e Donazione (ErbStG). Questo decreto disciplina la tassazione delle donazioni e stabilisce, tra l'altro, le classi fiscali, le soglie di esenzione e le aliquote che si applicano alle donazioni.

1.3. In quali situazioni è necessario o consigliabile un Contratto di Donazione?

Un Contratto di Donazione è un mezzo importante in diverse situazioni per garantire la sicurezza legale di tutte le parti coinvolte e per affrontare le implicazioni fiscali. Di seguito sono elencate alcune situazioni esemplificative in cui un Contratto di Donazione può essere vantaggioso o addirittura obbligatorio:

- Trasferimento di immobili: Le donazioni che riguardano terreni o diritti equivalenti richiedono necessariamente un Contratto di Donazione. Questo deve essere autenticato da un notaio e registrato nel registro fondiario, ai sensi del § 313 BGB e del § 873 BGB.

- Trasferimento di veicoli: In caso di donazione di veicoli, è consigliabile redigere un Contratto di Donazione scritto. Ciò chiarisce il trasferimento di proprietà e le relative responsabilità (come la reimmatricolazione) e previene potenziali malintesi.

- Grandi somme di denaro o oggetti di valore: Per donazioni significative di denaro o per il trasferimento di oggetti di valore, è opportuno utilizzare un Contratto di Donazione. Questo serve a documentare i dettagli della donazione e i diritti e doveri delle parti coinvolte, e può fungere da prova in caso di dubbi fiscali o legali.

- Donazioni in ambito familiare: Le donazioni all'interno della famiglia sono spesso utilizzate come mezzo per il trasferimento o la riorganizzazione del patrimonio. Un Contratto di Donazione può aiutare a prevenire future dispute familiari e a stabilire regole chiare per tutti i soggetti coinvolti.

- Considerazioni fiscali: Un Contratto di Donazione consente di sfruttare al meglio le soglie di esenzione e i benefici fiscali. Questo tipo di contratto definisce i dettagli della donazione e può aiutare a ridurre il carico fiscale sia per il donante che per il beneficiario.

- Donazioni condizionate: Se una donazione è soggetta a determinate condizioni o restrizioni (ad esempio, un immobile può essere utilizzato solo per scopi specifici), un Contratto di Donazione è indispensabile per rendere queste condizioni giuridicamente vincolanti.

Potete trovare ulteriori informazioni nel nostro articolo dettagliato: Quando è necessario un Contratto di Donazione.

2.1 Come si crea un Contratto di Donazione?

Utilizzando Beglaubigt.de, beneficiate di un metodo legale ed efficiente, che offre numerosi vantaggi rispetto agli approcci tradizionali.

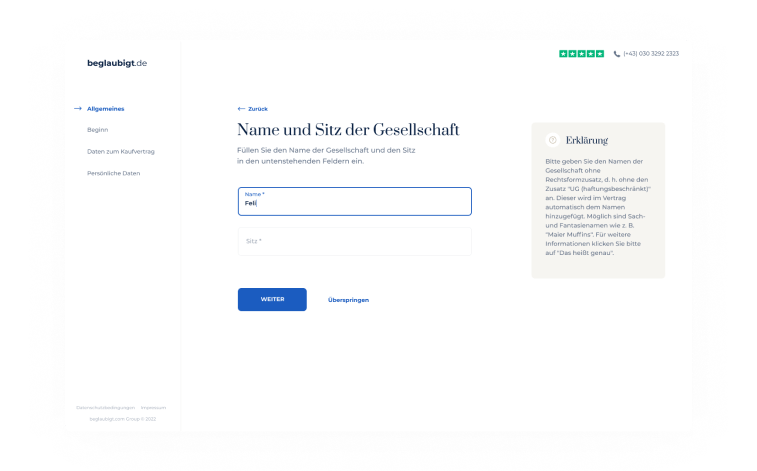

- Selezionare un modello: Su Beglaubigt.de, scegliete un modello di Contratto di Donazione adatto alle vostre esigenze personali. I modelli sono stati creati e verificati da esperti per garantire sicurezza legale e qualità.

- Inserire i dettagli del contratto: Compilate le informazioni richieste nel contratto, come i nomi e gli indirizzi delle parti coinvolte, l'oggetto della donazione e eventuali condizioni o vincoli. Beglaubigt.de offre un'interfaccia facile da usare e istruzioni chiare per aiutarvi a compilare correttamente il contratto.

- Rispettare le formalità: Assicuratevi di rispettare le formalità previste dalla legge (vedi 2.2). Beglaubigt.de vi informa sui passaggi necessari e vi supporta nel soddisfare i requisiti legali.

- Completare il contratto: Una volta inserite e verificate tutte le informazioni, il donante e il beneficiario possono firmare il Contratto di Donazione. Se necessario, il contratto può essere autenticato da un notaio per garantirne la validità legale in alcuni casi.

- Documentazione e conservazione: Conservate il Contratto di Donazione firmato in un luogo sicuro, per poterlo utilizzare in caso di dispute legali o questioni fiscali.

L'utilizzo di Beglaubigt.de per creare un Contratto di Donazione offre numerosi vantaggi, come efficienza in termini di tempo e costi, flessibilità, sicurezza legale, facilità d'uso e applicazioni versatili. Usando questa piattaforma, garantite che il vostro Contratto di Donazione sia sicuro e professionale, senza dover ricorrere a costose e complesse consulenze legali o notarili.

Contratto di Donazione Legale

Crea Online in modo Semplice

Beglaubigt.de vi supporta nella creazione di un Contratto di Donazione legalmente valido con effetto immediato. L'assistente documentale, facile da usare e intuitivo, raccoglie tutte le informazioni necessarie per redigere un contratto completo ma semplice da comprendere.

2.2 Quali formalità devono essere rispettate per un Contratto di Donazione?

Forma scritta e firme: Il rispetto delle formalità è essenziale per la validità legale di un Contratto di Donazione. In generale, il contratto deve essere redatto per iscritto. Le firme del donante e del beneficiario sono necessarie per documentare il loro consenso e l'accettazione delle condizioni contrattuali.

Autenticazione notarile per immobili e terreni: Per alcune donazioni, in particolare quelle che riguardano immobili o terreni, è richiesta per legge l'autenticazione notarile del Contratto di Donazione. Il notaio verifica che siano rispettati tutti i requisiti legali e informa le parti sui loro diritti e doveri.

Registrazione nel registro fondiario: Nel caso di donazioni di immobili o terreni, è necessaria anche la registrazione del contratto nel registro fondiario. Questa registrazione formalizza legalmente il trasferimento di proprietà e richiede l'autenticazione notarile.

Particolarità per la donazione di veicoli: Per la donazione di un veicolo, è consigliabile redigere il contratto per iscritto. Inoltre, i documenti del veicolo, come il libretto di circolazione e il certificato di proprietà, devono essere trasferiti al nuovo proprietario, e la donazione deve essere registrata presso l'ufficio della motorizzazione.

Supporto di Beglaubigt.de: La piattaforma Beglaubigt.de facilita il rispetto delle formalità offrendo modelli legali che soddisfano i requisiti di legge e possono essere personalizzati. Inoltre, Beglaubigt.de informa sui passaggi necessari per rispettare le formalità legali e assiste nella creazione di un Contratto di Donazione sicuro.

2.3 Quali contenuti deve includere un Contratto di Donazione?

Un Contratto di Donazione deve contenere tutte le informazioni e gli accordi rilevanti tra donante e beneficiario per evitare controversie legali e incomprensioni. Ecco i principali contenuti del contratto:

- Parti del contratto: Nomi completi, indirizzi e, se necessario, date di nascita del donante e del beneficiario.

- Oggetto della donazione: Una descrizione dettagliata del bene o della prestazione donata, ad esempio informazioni su immobili, veicoli o somme di denaro. Per immobili e terreni, indicare la posizione, le dimensioni e il numero del registro fondiario.

- Consegna e data di trasferimento: Dettagli sulla consegna del bene donato, come se avverrà immediatamente o in una data specifica. Per immobili e terreni, specificare il momento della registrazione nel registro fondiario.

- Formalità: Se è necessaria l'autenticazione notarile o altre formalità, queste devono essere indicate nel contratto.

- Condizioni e vincoli: Eventuali condizioni o obblighi legati alla donazione devono essere specificati nel contratto. Ad esempio, la donazione potrebbe essere subordinata a determinati comportamenti, prestazioni o eventi.

- Diritto di revoca: Una clausola che consente al donante di revocare la donazione in determinate circostanze, come in caso di ingratitudine grave o difficoltà economiche.

- Esclusione di responsabilità: Una clausola che esclude la responsabilità per eventuali difetti o danni al bene donato, proteggendo il donante da future richieste.

- Aspetti fiscali: Informazioni sul trattamento fiscale della donazione, come soglie di esenzione, aliquote e obblighi di dichiarazione.

- Firme: Il contratto deve essere firmato da entrambe le parti per documentare il consenso e garantire la validità legale.

Creare un Contratto di Donazione legale in formato PDF

Utilizzando Beglaubigt.de, assicuratevi che tutti i contenuti rilevanti siano inclusi nel vostro Contratto di Donazione. La piattaforma offre modelli legali personalizzati e verificati da esperti, garantendo sicurezza e conformità alle normative.

2.4 Un Contratto di Donazione è valido senza notaio?

La validità di un Contratto di Donazione senza notaio dipende dal tipo di donazione e dalle disposizioni di legge. In generale, secondo il diritto tedesco, un'autenticazione notarile non è sempre necessaria per le donazioni (§ 516 del Codice Civile Tedesco – BGB). Tuttavia, esistono eccezioni in cui l'autenticazione notarile è obbligatoria.

- Immobili: Per la donazione di terreni o immobili, l'autenticazione notarile è obbligatoria, poiché è necessaria l'iscrizione nel registro fondiario (§ 311b comma 1 frase 1 BGB). La donazione diventa giuridicamente valida solo con l'iscrizione nel registro fondiario.

- Quote societarie: In alcuni casi, la donazione di quote societarie può richiedere un'autenticazione notarile, ad esempio per le quote di una GmbH (§ 15 comma 3 Legge sulle GmbH) o per le azioni di una società per azioni (§ 68 Legge sulle società per azioni).

- Contratto a favore di terzi: Se un Contratto di Donazione è stipulato a favore di un terzo che non è parte contrattuale, può essere necessaria un'autenticazione notarile (§ 331 comma 1 BGB).

Nella maggior parte degli altri casi, un Contratto di Donazione è valido anche senza notaio. Tuttavia, è consigliabile redigere comunque un contratto scritto per evitare ambiguità o controversie legali. Utilizzare un servizio online come Beglaubigt.de può aiutare a creare contratti sicuri senza notaio, conformi alle normative legali e capaci di prevenire potenziali problemi giuridici.

2.5 Come si scrive un Contratto di Donazione?

Un Contratto di Donazione deve essere redatto in modo chiaro e comprensibile per evitare malintesi e dispute legali. Ecco alcuni passaggi per aiutarvi a redigere un Contratto di Donazione:

- Intestazione: Iniziate il contratto con un'intestazione esplicativa come "Contratto di Donazione".

- Parti contrattuali: Indicate i nomi completi e gli indirizzi del donante e del beneficiario.

- Oggetto della donazione: Descrivete in dettaglio l'oggetto della donazione, ad esempio la posizione e le dimensioni di un terreno, il numero di identificazione di un veicolo o l'importo del denaro.

- Consegna: Specificate il momento della consegna del bene donato, che può avvenire immediatamente o in una data futura.

- Formalità: Rispettate eventuali formalità, come l'autenticazione notarile, e menzionatele nel contratto.

- Condizioni e obblighi: Inserite eventuali condizioni o obblighi legati alla donazione.

- Diritto di revoca: Prevedete un diritto di revoca per il donante in determinate circostanze, come in caso di ingratitudine grave o difficoltà finanziarie.

- Esclusione di responsabilità: Aggiungete una clausola di esclusione di responsabilità per eventuali difetti o danni al bene donato, proteggendo il donante da richieste future.

- Aspetti fiscali: Fornite informazioni sul trattamento fiscale della donazione, come soglie di esenzione, aliquote e obblighi di dichiarazione.

- Firme: Fate firmare il contratto da entrambe le parti per documentare il consenso e garantire la validità legale.

Per garantire che il vostro Contratto di Donazione sia legalmente valido, è utile avvalersi di un servizio online come Beglaubigt.de. La piattaforma offre modelli verificati per Contratti di Donazione, personalizzati secondo le vostre esigenze e conformi a tutti i requisiti legali. Il processo è semplice e vi fa risparmiare tempo rispetto alla creazione di un contratto da zero o alla consulenza con un avvocato.

Aspetti fiscali nel Contratto di Donazione

3.1 Quali aspetti fiscali devono essere considerati in un Contratto di Donazione?

Nella redazione di un Contratto di Donazione, è importante considerare diversi aspetti fiscali che possono influenzare sia il donante che il beneficiario. Gli aspetti principali relativi alle donazioni sono disciplinati dalla Legge sull'Imposta di Successione e Donazione (ErbStG). Ecco alcuni punti chiave da considerare:

- Imposta sulle donazioni: Le donazioni sono soggette all'imposta sulle donazioni (§ 1 comma 1 n. 2 ErbStG). L'ammontare dell'imposta dipende dal valore del bene donato, dal grado di parentela tra donante e beneficiario e dalla classe fiscale.

Esempio

Un padre dona a sua figlia un terreno del valore di 200.000 euro. L'imposta sulle donazioni si calcola in base al valore, al grado di parentela (classe fiscale I) e alla relativa aliquota.

- Soglie di esenzione: Esistono soglie di esenzione che permettono di non pagare l'imposta sulle donazioni fino a un determinato importo (§ 16 ErbStG). Questi importi dipendono dal grado di parentela e si applicano su un periodo di dieci anni.

Esempio

Un coniuge può donare al proprio partner fino a 500.000 euro esentasse in dieci anni. I genitori possono donare ai figli fino a 400.000 euro esentasse nello stesso periodo.

- Aliquote fiscali: Le aliquote per l'imposta sulle donazioni sono stabilite nei §§ 19 e 20 ErbStG e variano in base alla classe fiscale e al valore del bene donato.

Esempio

Se un fratello dona alla sorella una somma di 100.000 euro, questa donazione rientra nella classe fiscale II, con un'aliquota che varia tra il 15 % e il 43 %, in base al valore della donazione.

- Obbligo di dichiarazione fiscale: Le donazioni devono essere dichiarate all'ufficio delle imposte (§ 30 ErbStG). Questo obbligo riguarda sia il donante che il beneficiario e deve essere adempiuto entro tre mesi dalla conoscenza della donazione.

Esempio

Una zia dona al nipote un'auto del valore di 30.000 euro. Sia la zia che il nipote devono dichiarare questa donazione all'ufficio delle imposte competente entro tre mesi.

Considerare questi e altri aspetti fiscali nella redazione di un Contratto di Donazione è fondamentale per evitare sanzioni o svantaggi fiscali e per sfruttare al meglio i benefici fiscali, come le soglie di esenzione.

3.2 Come vengono trattate fiscalmente le donazioni?

Le donazioni sono soggette all'imposta sulle donazioni, in conformità con la Legge sull'Imposta di Successione e Donazione (ErbStG). Il trattamento fiscale dipende da vari fattori, tra cui il valore della donazione, il grado di parentela tra il donante e il beneficiario e la classe fiscale di appartenenza. Ecco i principali aspetti del trattamento fiscale delle donazioni:

- Classi fiscali: Le donazioni sono classificate in base al grado di parentela tra donante e beneficiario (§ 15 ErbStG). La classe fiscale I include coniugi, partner registrati e figli, mentre i fratelli e i loro figli appartengono alla classe fiscale II. Tutti gli altri beneficiari rientrano nella classe fiscale III.

- Soglie di esenzione: Le soglie di esenzione variano in base alla classe fiscale e possono essere utilizzate nell'arco di dieci anni (§ 16 ErbStG). Ad esempio, i coniugi e i partner registrati possono donare fino a 500.000 euro senza tasse, mentre i genitori possono donare ai figli fino a 400.000 euro esentasse.

- Aliquote fiscali: Le aliquote variano a seconda della classe fiscale e del valore della donazione (§ 19 ErbStG). Vanno dal 7 % al 50 % per la classe fiscale I, dal 15 % al 43 % per la classe fiscale II, e dal 30 % al 50 % per la classe fiscale III.

- Obbligo di dichiarazione: Le donazioni devono essere dichiarate all'ufficio delle imposte competente (§ 30 ErbStG). Entrambe le parti sono obbligate a farlo entro tre mesi dalla conoscenza della donazione.

Un esempio di giurisprudenza sull'imposta sulle donazioni è la sentenza del Tribunale Federale delle Finanze (BFH) del 10 maggio 2017 (Az. II R 25/15).

In questo caso, il BFH ha stabilito che l'imposta sulle donazioni, in caso di donazione mista (cioè una donazione per la quale il beneficiario fornisce una controprestazione), si applica solo alla parte della donazione non compensata. Ciò significa che, in caso di donazione mista, il valore della controprestazione viene detratto dal valore totale della donazione per determinare l'importo soggetto a imposta.

3.3 Quali sono le soglie di esenzione e le aliquote per le donazioni?

Le donazioni sono soggette a diverse soglie di esenzione e aliquote fiscali, che dipendono dal grado di parentela e dalla classe fiscale. Questi importi e aliquote sono regolati dalla Legge sull'Imposta di Successione e Donazione (ErbStG). Ecco una panoramica dei principali importi esenti da tasse e delle relative aliquote:

Soglie di esenzione (§ 16 ErbStG):

- Coniugi e partner registrati: 500.000 euro

- Figli e figliastri: 400.000 euro

- Nipoti: 200.000 euro

- Genitori e ascendenti (in caso di donazioni a causa di morte): 100.000 euro

- Fratelli, nipoti, e altre persone della classe fiscale II: 20.000 euro

- Persone della classe fiscale III: 20.000 euro

Le soglie di esenzione si applicano per un periodo di dieci anni. Se avvengono ulteriori donazioni entro questo periodo, queste saranno calcolate nel totale della soglia di esenzione.

Aliquote fiscali (§§ 19 e 20 ErbStG):

Le aliquote fiscali per le donazioni variano a seconda della classe fiscale e del valore del patrimonio donato:

- Classe fiscale I (coniugi, partner registrati, figli, figliastri, nipoti, ecc.):

- Le aliquote variano dal 7 % al 30 %, a seconda del valore della donazione.

- Classe fiscale II (fratelli, nipoti, figli del coniuge, suoceri, ecc.): Le aliquote variano dal 15 % al 43 %.

- Classe fiscale III (tutte le altre persone): Le aliquote variano dal 30 % al 50 %.

La corretta applicazione delle soglie di esenzione e delle aliquote è fondamentale per calcolare l'imposta sulle donazioni e per sfruttare al meglio i benefici fiscali disponibili. È importante considerare questi aspetti durante la pianificazione e l'esecuzione delle donazioni.

In alcuni casi, possono essere applicate ulteriori esenzioni o agevolazioni, come per la donazione di patrimoni aziendali, proprietà agricole o quote di società, che potrebbero beneficiare di trattamenti fiscali agevolati (§§ 13a e 13b ErbStG).

3.4 Le donazioni devono essere dichiarate?

Sì, le donazioni devono essere dichiarate. Secondo la Legge sull'Imposta di Successione e Donazione (ErbStG), sia il donante che il beneficiario sono responsabili di dichiarare la donazione all'ufficio delle imposte.

In base al § 30 ErbStG, la donazione deve essere comunicata entro tre mesi dalla sua conoscenza. Questo serve per il corretto calcolo dell'imposta sulle donazioni e per garantire il rispetto delle normative vigenti.

È essenziale sapere che l'obbligo di dichiarazione esiste indipendentemente dall'importo della donazione e dalle soglie di esenzione. Anche se la donazione non supera la soglia di esenzione e non comporta il pagamento dell'imposta sulle donazioni, deve comunque essere dichiarata.

La dichiarazione deve includere tutti i dettagli rilevanti, come il valore esatto della donazione, il grado di parentela tra le parti e l'eventuale utilizzo delle soglie di esenzione.

Il mancato rispetto dell'obbligo di dichiarazione può comportare gravi conseguenze, tra cui sanzioni pecuniarie o ulteriori imposte. Pertanto, è fondamentale rispettare questa scadenza e prendere tutte le misure necessarie per dichiarare correttamente la donazione.

La giurisprudenza ha confermato la severità con cui viene trattato l'obbligo di dichiarazione. Una sentenza del Tribunale Federale delle Finanze (BFH) ha sottolineato l'importanza di rispettare questa normativa, e le possibili sanzioni in caso di inosservanza.

3.5 Come viene a conoscenza il fisco di una donazione?

Il fisco può venire a conoscenza di una donazione in diversi modi. Una delle fonti principali è l'obbligo legale di dichiarazione, che riguarda sia il donante che il beneficiario (§ 30 ErbStG). Come già accennato, le donazioni devono essere dichiarate entro tre mesi.

Ecco altri modi in cui il fisco può venire a conoscenza di una donazione:

- Autenticazione notarile: Se un Contratto di Donazione è stato autenticato da un notaio, il fisco può essere informato dal notaio stesso o dall'ufficio del registro fondiario. I notai hanno l'obbligo di segnalare al fisco determinati atti, come i trasferimenti di proprietà.

- Banche e istituti finanziari: Le banche possono essere obbligate a segnalare al fisco transazioni elevate o sospette, in linea con le normative sulla prevenzione del riciclaggio di denaro.

- Comunicazioni di controllo: Il fisco può ricevere informazioni da altre autorità o enti, come il servizio sociale o altri uffici pubblici, attraverso comunicazioni di controllo.

- Dichiarazioni o denunce volontarie: Le donazioni possono essere rivelate attraverso dichiarazioni fiscali o denunce spontanee, ad esempio se il beneficiario dichiara entrate derivanti dalla donazione nella dichiarazione dei redditi.

- Verifiche e indagini: Il fisco può venire a conoscenza di una donazione attraverso controlli fiscali o indagini, o in seguito a segnalazioni di terzi.

Poiché l'ufficio delle imposte può venire a conoscenza delle donazioni in vari modi e poiché esiste l'obbligo di dichiararle, è consigliabile notificare le donazioni in modo tempestivo e corretto all'ufficio fiscale competente. La mancata osservanza dell'obbligo di dichiarazione può comportare sanzioni e dovrebbe pertanto essere evitata.

3.6 Cosa succede se una donazione non viene dichiarata al fisco?

Se una donazione non viene dichiarata al fisco, nonostante l'obbligo di dichiarazione, possono sorgere diverse conseguenze e sanzioni. Ecco alcune possibili implicazioni:

- Penalità per ritardo: Se la donazione non viene dichiarata entro il termine di tre mesi previsto dal § 30 ErbStG, l'ufficio delle imposte può applicare delle penalità per ritardo, che possono ammontare fino al 10% dell'imposta sulle donazioni dovuta.

- Multe: In caso di mancata dichiarazione intenzionale o per negligenza, possono essere imposte delle multe ai sensi del § 50 ErbStG, che possono arrivare fino a 50.000 euro.

- Pagamento retroattivo dell'imposta sulle donazioni: Se il fisco viene a conoscenza della donazione, potrebbe richiedere il pagamento retroattivo dell'imposta sulle donazioni dovuta, con l'aggiunta di interessi per il periodo in cui la donazione non è stata dichiarata.

- Proroga del termine di prescrizione: Il termine di prescrizione per l'imposta sulle donazioni è normalmente di quattro anni (§ 169 comma 1 frase 2 della Legge Tributaria). Tuttavia, in caso di donazione non dichiarata, il termine può essere esteso fino a dieci anni (§ 169 comma 2 della Legge Tributaria).

- Conseguenze penali: Nei casi più gravi, se la mancata dichiarazione viene considerata come evasione fiscale, possono esserci conseguenze penali, con sanzioni che includono multe o pene detentive fino a cinque anni (§ 370 della Legge Tributaria).

Per evitare queste conseguenze negative, è fondamentale dichiarare le donazioni tempestivamente e correttamente all'ufficio delle imposte competente.

3.7 Quali donazioni non sono soggette a obbligo di dichiarazione?

Sebbene la maggior parte delle donazioni sia soggetta a obbligo di dichiarazione, esistono alcune eccezioni. Queste eccezioni si applicano generalmente a donazioni che rientrano in determinati limiti o importi. Ecco alcuni esempi di donazioni che non sono soggette a obbligo di dichiarazione:

- Donazioni di lieve entità: Le donazioni considerate come "elargizioni occasionali" non sono soggette a dichiarazione. Queste includono donazioni fatte in occasione di eventi speciali (es. compleanni, matrimoni) che rientrano nei limiti delle donazioni usuali. Un esempio potrebbe essere un regalo in denaro da parte di parenti o amici per un compleanno.

- Soglie di esenzione personali: Le donazioni che rientrano nelle soglie di esenzione personali previste dal § 16 ErbStG sono generalmente soggette a obbligo di dichiarazione. Tuttavia, se l'importo donato non supera la soglia di esenzione, in pratica potrebbe non essere necessario pagare l'imposta sulle donazioni, ma è comunque importante ricordare che l'obbligo di dichiarazione esiste sempre, anche se non è dovuta alcuna imposta.

- Donazioni tra coniugi: Le donazioni tra coniugi o partner registrati sono soggette a obbligo di dichiarazione. Tuttavia, le donazioni che rientrano nel normale contesto della vita coniugale (come regali per occasioni speciali, ad esempio un anniversario o San Valentino) generalmente non richiedono dichiarazione, a condizione che siano nei limiti usuali.

È importante ricordare che, anche se non è dovuta alcuna imposta sulle donazioni, l'obbligo di dichiarazione rimane in vigore.

3.8 Fino a quando una donazione è esente da imposte?

Una donazione è esente da imposte fintanto che non supera le soglie di esenzione stabilite dal diritto fiscale sulle donazioni. Ai sensi del § 16 ErbStG, le soglie di esenzione variano a seconda del grado di parentela tra il donante e il beneficiario e si applicano per un periodo di dieci anni. Ciò significa che il valore totale di tutte le donazioni effettuate dalla stessa persona allo stesso beneficiario in dieci anni non deve superare la soglia di esenzione per rimanere esente da imposte.

Ecco le soglie di esenzione in base al grado di parentela:

- Coniugi e partner registrati: 500.000 euro

- Figli e figliastri: 400.000 euro

- Nipoti: 200.000 euro

- Genitori e nonni (per donazioni ricevute dai figli o nipoti): 100.000 euro

- Genitori e nonni (per donazioni fatte ai figli o nipoti): 20.000 euro

- Fratelli, nipoti, generi, nuore, suoceri, patrigni, ex coniugi: 20.000 euro

- Tutte le altre persone: 20.000 euro

Se il valore totale delle donazioni in dieci anni supera la soglia di esenzione, solo l'importo eccedente sarà soggetto a imposta. In questi casi, può essere utile pianificare le donazioni su un periodo più lungo per massimizzare l'uso delle soglie di esenzione e ridurre al minimo l'imposta sulle donazioni.

Nonostante l'esenzione fiscale, tutte le donazioni devono essere dichiarate al fisco (§ 30 ErbStG) per evitare possibili sanzioni.

Particolarità nel Contratto di Donazione

4.1 Quali particolarità legali presenta un Contratto di Donazione?

Il Contratto di Donazione presenta alcune particolarità legali che lo distinguono da altri tipi di contratti. Ecco alcune di queste:

- Obbligazione unilaterale: A differenza della maggior parte dei contratti, che implicano obblighi reciproci tra le parti, il Contratto di Donazione è unilaterale. Questo significa che solo il donante è obbligato a eseguire una prestazione (la donazione), mentre il beneficiario non è tenuto a fornire alcuna controprestazione.

- Formalità: Il Contratto di Donazione può essere generalmente concluso senza formalità (§ 516 comma 1 BGB). Tuttavia, in casi specifici, come la donazione di terreni o diritti equivalenti, è richiesta un’autenticazione notarile (§ 311b comma 1 BGB).

- Revoca e restituzione: Le donazioni possono essere revocate o restituite in determinate circostanze. Ad esempio, il donante può richiedere la restituzione della donazione per ingratitudine grave del beneficiario (§ 528 BGB) o per impoverimento del donante (§ 529 BGB).

- Responsabilità limitata: In caso di donazione, il donante ha una responsabilità limitata per vizi materiali e legali (§ 521 BGB). La responsabilità è limitata ai casi in cui il donante ha occultato fraudolentemente un difetto o ha garantito specifiche caratteristiche del bene.

- Diritto di integrazione della quota legittima: Se una persona ha effettuato donazioni in vita, queste possono essere integrate nel patrimonio ereditario per calcolare la quota legittima spettante agli eredi (§ 2325 BGB). Il diritto di integrazione della quota legittima si prescrive dopo dieci anni.

4.2 In cosa si differenzia il Contratto di Donazione da altri tipi di contratti?

Il Contratto di Donazione si distingue da altre tipologie contrattuali, come i contratti di compravendita, locazione o prestito, in diversi aspetti. Ecco alcune differenze principali:

- Obbligazione unilaterale: Mentre la maggior parte dei contratti prevede obbligazioni reciproche tra le parti, il Contratto di Donazione è unilaterale, obbligando solo il donante a eseguire la prestazione (la donazione) senza che il beneficiario debba fornire una controprestazione.

- Gratuità: La differenza principale tra un Contratto di Donazione e altri contratti è la gratuità della donazione. Nel Contratto di Donazione, il beneficiario non ha alcun obbligo di fornire una controprestazione, mentre in contratti come la compravendita o la locazione viene concordata una controprestazione.

- Formalità: Le formalità richieste per i Contratti di Donazione possono essere diverse rispetto ad altri contratti. Ad esempio, la donazione di terreni richiede un’autenticazione notarile (§ 311b comma 1 BGB), mentre un contratto di compravendita per beni mobili non necessita di tale requisito.

- Revoca e restituzione: Le donazioni possono essere revocate o restituite in casi specifici, come ingratitudine grave (§ 528 BGB) o impoverimento del donante (§ 529 BGB). Questo non è generalmente possibile con altri tipi di contratti, che non prevedono clausole di revoca o restituzione simili.

- Responsabilità per difetti: Nel caso di una donazione, il donante ha una responsabilità limitata per difetti materiali e legali (§ 521 BGB), a meno che non abbia occultato fraudolentemente un difetto o garantito determinate caratteristiche. In altri contratti, come quelli di compravendita, la responsabilità per difetti è più ampia.

4.4 Quali svantaggi comporta una donazione?

Sebbene le donazioni possano essere viste come un gesto generoso e un modo per risparmiare sulle tasse, ci sono anche alcuni svantaggi da considerare per il donante e il beneficiario:

Diritti e doveri del donante:

- Trasferimento della donazione: Il donante è obbligato a trasferire il bene o il diritto donato al beneficiario. Questo può assumere diverse forme a seconda del tipo di donazione, come la consegna di un bene mobile o la registrazione nel registro fondiario in caso di immobili.

- Responsabilità limitata per i difetti: Secondo § 521 BGB, il donante ha una responsabilità limitata per eventuali difetti materiali o legali della donazione. La responsabilità si applica solo se il donante ha nascosto intenzionalmente un difetto o ha garantito la qualità del bene.

- Diritto di revoca: Il donante può, in determinate circostanze, richiedere la restituzione della donazione, come in caso di ingratitudine grave da parte del beneficiario (§ 528 BGB) o se il donante si impoverisce dopo la donazione e non è più in grado di provvedere al proprio sostentamento (§ 529 BGB).

Diritti e doveri del beneficiario:

- Diritto al trasferimento: Il beneficiario ha il diritto di richiedere il trasferimento del bene o diritto donato dal donante.

- Accettazione della donazione: Il beneficiario è obbligato ad accettare e prendere possesso della donazione, a meno che non la rifiuti esplicitamente.

- Rispetto per il donante: Il beneficiario deve, entro limiti ragionevoli, tenere in considerazione gli interessi del donante per evitare circostanze che potrebbero giustificare una revoca per ingratitudine grave.

- Collaborazione per il trasferimento: Il beneficiario deve collaborare con il donante nel processo di trasferimento, ad esempio firmando i documenti necessari o partecipando alla registrazione nel registro fondiario.

4.4 Svantaggi di una donazione:

Sebbene le donazioni siano spesso considerate un gesto generoso e un'opportunità per risparmiare sulle tasse, ci sono anche alcuni svantaggi che donante e beneficiario dovrebbero tenere in considerazione:

- Irrevocabilità: Una donazione completata non può essere revocata, a meno che non si verifichino circostanze specifiche come l’ingratitudine grave del beneficiario o l’impoverimento del donante (§§ 528, 529 BGB).

- Imposta sulle donazioni: Le donazioni possono essere soggette a imposte, specialmente se il valore supera le soglie di esenzione.

- Rischio di insolvenza: Se il donante diventa insolvente entro dieci anni dalla donazione, l’amministratore fallimentare può contestare la donazione e richiedere la restituzione del bene (§ 134 InsO).

- Perdita di controllo: Con la donazione, il donante perde il controllo sul bene donato, il che potrebbe essere problematico se successivamente ha bisogno di quel bene.

- Rischi di responsabilità: Il beneficiario potrebbe essere responsabile di alcuni oneri legati al bene donato, come tasse o altri costi, ad esempio nel caso di immobili.

- Rischi legali: Le donazioni non pianificate correttamente possono comportare rischi legali, come la violazione delle formalità richieste o l'invalidità della donazione.

Revoca di un Contratto di Donazione

5.1 Come può essere revocato o contestato un Contratto di Donazione?

Un Contratto di Donazione può essere revocato o contestato in determinate situazioni:

Revoca

- Ingratitudine grave del beneficiario (§ 528 BGB): Il donante può richiedere la restituzione se il beneficiario si comporta in modo gravemente ingiurioso, ad esempio attraverso offese o atti lesivi nei confronti del donante o dei suoi familiari.

- Impoverimento del donante (§ 529 BGB): Se il donante si impoverisce e non riesce più a mantenere il proprio sostentamento, può richiedere la restituzione della donazione.

Contestazione:

- Errore, minaccia o inganno (§§ 119, 123 BGB): Il contratto può essere contestato se è stato concluso a causa di un errore, minaccia o inganno, ad esempio se il donante è stato ingannato con informazioni false.

- Violazione dei diritti di legittima (§ 2305 BGB): Se la donazione lede i diritti di legittima di altri eredi, il contratto può essere contestato.

In breve:

- Revoca per ingratitudine grave (§ 528 BGB)

- Revoca per impoverimento del donante (§ 529 BGB)

- Contestazione per errore (§ 119 BGB)

- Contestazione per minaccia o inganno (§ 123 BGB)

- Contestazione per violazione dei diritti di legittima (§ 2305 BGB)

5.2 In quali casi è possibile revocare o contestare un Contratto di Donazione?

Un Contratto di Donazione può essere revocato o contestato in determinate circostanze. Ecco una panoramica delle diverse situazioni:

Possibilità di revoca:

- Ingratitudine grave del beneficiario (§ 528 BGB): Il donante può richiedere la restituzione della donazione se il beneficiario si comporta in modo gravemente ingrato, ad esempio causando lesioni fisiche o psicologiche, o offendendo o diffamando il donante o i suoi familiari stretti.

- Impoverimento del donante (§ 529 BGB): Se il donante si impoverisce dopo aver effettuato la donazione e non è più in grado di provvedere al proprio sostentamento, ha il diritto di chiedere la restituzione della donazione.

Possibilità di contestazione:

- Errore (§ 119 BGB): Il contratto può essere contestato se è stato concluso a causa di un errore, come un malinteso sul bene donato o sulle caratteristiche fondamentali del beneficiario.

- Minaccia o inganno (§ 123 BGB): Il contratto può essere contestato se è stato concluso sotto minaccia o inganno. Ad esempio, se il donante è stato ingannato da informazioni false o costretto con pressioni a effettuare la donazione.

- Violazione dei diritti di legittima (§ 2305 BGB): Se la donazione lede i diritti di legittima di altri eredi, il contratto può essere contestato.

5.3 Quali sono le conseguenze legali di una revoca o contestazione?

Le conseguenze legali di una revoca o contestazione di un Contratto di Donazione possono essere significative. Ecco alcuni possibili effetti:

Effetti della revoca:

- Restituzione della donazione: Se la revoca è valida, la donazione deve essere restituita. Il beneficiario è obbligato a restituire il bene o i valori ricevuti al donante.

- Risarcimento per la perdita di valore: Se il bene donato ha subito una diminuzione di valore, il beneficiario potrebbe essere tenuto a risarcire il donante.

- Esclusione della restituzione di beni consumati o venduti: Se il beneficiario ha già consumato o venduto i beni ricevuti, il donante non può richiedere la restituzione, ma può avanzare una richiesta di risarcimento.

Effetti della contestazione:

- Annullamento del contratto: Se la contestazione ha successo, il contratto viene dichiarato nullo retroattivamente, come se non fosse mai esistito.

- Restituzione della donazione: Come per la revoca, il beneficiario deve restituire il bene o i valori ricevuti. In caso di beni consumati o venduti, il risarcimento può essere richiesto.

- Risarcimento per la perdita di valore: Anche in questo caso, il beneficiario potrebbe essere obbligato a risarcire eventuali diminuzioni di valore dei beni donati.

- Nessuna restituzione di beni consumati o venduti: Come per la revoca, il donante non può di norma richiedere la restituzione di beni o valori già consumati o venduti dal beneficiario. Tuttavia, potrebbe essere possibile avanzare una richiesta di risarcimento per il valore di tali beni o valori.

Documentazione e costi dei Contratti di Donazione

6.1 Un bonifico può essere considerato una donazione?

Un bonifico può essere considerato una donazione se soddisfa determinati criteri. Una donazione consiste in un trasferimento gratuito di beni o valori in cui il donante ha l'intenzione di arricchire il beneficiario a proprie spese.

Un bonifico è considerato una donazione se sono rispettate le seguenti condizioni:

- Gratuità: Il donante non richiede alcuna controprestazione per il bonifico, e non vi è alcun obbligo legale per il beneficiario di restituire l'importo.

- Intenzione di arricchimento: Il donante ha l'intenzione di arricchire il beneficiario a proprie spese, ovvero desidera che il beneficiario mantenga l'importo trasferito senza alcun obbligo di restituzione o controprestazione.

- Accettazione della donazione: Il beneficiario deve accettare la donazione affinché sia legalmente valida. Di solito, l'accettazione è implicita quando il beneficiario accetta il bonifico e riconosce di aver ricevuto l'importo senza riserve.

6.2 Come deve essere documentata una donazione?

La documentazione di una donazione dipende dal tipo di donazione e dai requisiti legali. Ecco alcune linee guida generali per documentare una donazione:

- Contratto di donazione: Un contratto scritto non è sempre obbligatorio, ma può essere utile in molti casi. Per donazioni specifiche, come il trasferimento di proprietà immobiliari o diritti su terreni, è richiesto per legge un contratto di donazione autenticato da un notaio (§ 518 comma 1 BGB). In altri casi, un contratto scritto può aiutare a evitare malintesi e a chiarire l’intenzione di donazione.

- Documentazione della donazione: Anche se non è presente un contratto scritto, è consigliabile conservare prove della donazione, come la conferma del bonifico, una ricevuta, un estratto conto o una conferma del destinatario che attesti la ricezione della donazione. Questi documenti possono servire come prova in caso di questioni fiscali o legali.

- Documentazione fiscale: Per donazioni soggette a tassazione o che superano le soglie di esenzione, è necessario dichiarare la donazione all’ufficio delle imposte e presentare i documenti richiesti. Questi includono generalmente la dichiarazione di imposta sulle donazioni e, se necessario, perizie per la valutazione dei beni. I requisiti esatti possono variare a seconda del paese e del tipo di donazione.

6.3 Quanto costa una donazione presso il notaio?

I costi per l'autenticazione notarile di una donazione variano in base al valore della donazione, ai servizi forniti dal notaio e alle tariffe stabilite. In Germania, le spese notarili sono regolate dalla Legge sulle Spese Giudiziarie e Notarili (GNotKG), che prevede una tabella uniforme delle tariffe. Le spese sono calcolate in base al valore dell'operazione, cioè al valore della donazione.

Un esempio per chiarire:

Se il valore della donazione è di 100.000 euro, la tariffa di autenticazione può ammontare a circa 747 euro (calcolata come 1,0 unità di tariffa, in base alla tabella GNotKG). A questa cifra si aggiunge l’IVA (attualmente al 19% in Germania), pari a circa 142 euro, oltre a eventuali costi aggiuntivi per altri servizi notarili.

Esempi di costi per servizi notarili:

- Tariffa di autenticazione: La tariffa per redigere e autenticare il contratto di donazione, calcolata in base al valore della donazione.

- Spese di consulenza: Se il notaio fornisce consulenze aggiuntive prima o dopo l'autenticazione, possono essere applicati costi supplementari.

- Spese per copie autenticate e certificati: Se il notaio fornisce copie autenticate o copie del contratto, queste saranno soggette a costi separati.

- IVA: Le spese notarili sono soggette all’IVA, che in Germania è attualmente del 19%.

Donazioni nella vita quotidiana: Particolarità e domande

7.1 Cosa bisogna considerare quando si fa una donazione ai figli?

Quando si fa una donazione ai figli, è importante considerare vari aspetti per evitare problemi legali e fiscali. Ecco alcuni punti chiave da tenere a mente:

- Contratto di donazione: Per garantire la sicurezza legale e prevenire malintesi, è consigliabile redigere un contratto di donazione che specifichi i dettagli della donazione. Per donazioni significative, come immobili, la legge richiede l’autenticazione notarile.

- Imposta sulle donazioni: Le donazioni ai figli sono soggette all’imposta sulle donazioni, ma ci sono soglie di esenzione che possono essere utilizzate ogni dieci anni. Attualmente, la soglia di esenzione per i figli è di 400.000 euro. Donazioni fino a questo importo sono esenti da tasse.

- Diritto di integrazione della quota legittima: Se un figlio che ha ricevuto una donazione richiede successivamente la quota legittima dall’eredità del donante, gli altri eredi possono rivendicare un diritto di integrazione della quota. Per evitare questo, la donazione dovrebbe essere effettuata almeno dieci anni prima della morte del donante, poiché il diritto si prescrive dopo tale periodo.

- Diritto di revoca: In alcuni casi, il donante può revocare la donazione, ad esempio in caso di difficoltà economiche o se il figlio si comporta in modo gravemente ingrato. È consigliabile includere una clausola di revoca nel contratto di donazione per gestire tali situazioni.

Esempio e giurisprudenza: In una sentenza della Corte Federale di Giustizia (BGH, Az. X ZR 107/16), si è stabilito che i genitori che donano un immobile ai figli possono, in alcune circostanze, mantenere un diritto di abitazione a vita, anche se non specificato nel contratto. In un caso, una madre aveva donato una casa alla figlia senza accordare espressamente un diritto di abitazione. Dopo un conflitto, la madre fu allontanata dalla casa, ma la corte decise che, data la relazione fiduciaria tra genitori e figli, la madre aveva diritto a vivere nell'immobile.

7.2 Come avviene una donazione di denaro?

Una donazione di denaro può avvenire in vari modi, a seconda dell'importo, delle preferenze delle parti coinvolte e delle normative legali. Ecco i passaggi principali per effettuare una donazione di denaro:

- Intenzione di donazione: È importante che il donante abbia l'intenzione chiara di trasferire una somma di denaro al beneficiario senza ricevere alcuna controprestazione.

- Contratto di donazione: Anche se per una donazione di denaro non è richiesto un contratto scritto, la redazione di un contratto può chiarire le intenzioni e le condizioni della donazione, prevenendo potenziali conflitti. Per importi significativi o se ci sono implicazioni fiscali, un contratto scritto è consigliato.

- Bonifico o pagamento in contanti: La donazione può essere effettuata tramite bonifico bancario o in contanti. Nel caso di un bonifico, è utile indicare "donazione" nella causale per rendere la transazione trasparente. Se il pagamento avviene in contanti, è utile avere una ricevuta o una conferma nel contratto di donazione per documentare il trasferimento.

- Dichiarazione al fisco: A seconda dell'importo e del grado di parentela tra donante e beneficiario, la donazione potrebbe essere soggetta a imposta sulle donazioni. In tal caso, la donazione deve essere dichiarata all'ufficio delle imposte entro un determinato periodo (di solito tre mesi). La dichiarazione deve includere l'importo della donazione, le informazioni sulle parti coinvolte e, se necessario, il contratto di donazione.

- Imposta sulle donazioni: L'imposta sulle donazioni può essere applicata in base all'importo e al grado di parentela. Tuttavia, esistono soglie di esenzione che possono essere utilizzate ogni dieci anni. Ad esempio, per le donazioni ai figli, la soglia di esenzione è attualmente di 400.000 euro. Le donazioni inferiori a questo importo non sono soggette a imposta. Se l'importo supera la soglia, l'imposta sulle donazioni sarà calcolata in base alle aliquote applicabili.

Seguendo questi passaggi, una donazione di denaro può essere eseguita senza problemi e in conformità con le normative legali.

Domande intuitive senza complessità

Link Condivisibile

Verificato da Avvocati

Documento pronto in formato PDF o Word

7.3 Le alte transazioni vengono segnalate al fisco?

Le banche e altri istituti finanziari in Germania sono soggetti alla legislazione antiriciclaggio, che impone di segnalare determinate transazioni alle autorità competenti. Questo riguarda principalmente le transazioni sospette o insolite, nonché quelle che superano una certa soglia.

Secondo la legge antiriciclaggio (Geldwäschegesetz, GwG), le banche sono tenute a inviare segnalazioni di sospetto all'Unità di Informazione Finanziaria (Financial Intelligence Unit, FIU) se ci sono indicazioni di riciclaggio di denaro, finanziamento del terrorismo o altri reati. Ciò può includere anche alte transazioni.

Tuttavia, non esiste un obbligo generale per le banche di segnalare automaticamente al fisco tutte le alte transazioni. Le banche devono comunque identificare i beneficiari effettivi delle transazioni e verificare l'identità in caso di importi superiori a 15.000 euro (o 10.000 euro per pagamenti in contanti).

Inoltre, nell'ambito dei loro obblighi di diligenza, le banche devono segnalare transazioni insolite, indipendentemente dal loro importo. In questi casi, la banca può richiedere ulteriori informazioni sullo scopo e sul contesto della transazione.

È importante sapere che le donazioni a parenti stretti devono essere dichiarate al fisco se superano le soglie di esenzione previste. Questo obbligo di segnalazione spetta al donante e al beneficiario, non alla banca.

In sintesi, le alte transazioni non vengono automaticamente segnalate al fisco, ma le banche devono segnalare determinate transazioni alle autorità competenti in conformità con i loro obblighi legali.

7.4 Posso trasferire 10.000 euro a mio figlio?

Sì, puoi trasferire 10.000 euro a tuo figlio. Tale trasferimento è consentito e costituisce una donazione. Non ci sono restrizioni legali per il trasferimento di tali importi tra familiari, purché la transazione sia legale e non sia legata ad attività illecite.

Tieni presente che le donazioni a parenti stretti possono essere soggette a imposta sulle donazioni, a seconda dell'importo e della relazione tra le parti. In Germania, tuttavia, esistono soglie di esenzione che possono essere utilizzate ogni dieci anni. Per i figli, la soglia di esenzione è attualmente di 400.000 euro. Poiché una donazione di 10.000 euro è ben al di sotto di questa soglia, non sarebbe dovuta alcuna imposta sulle donazioni.

Anche se in questo caso non è prevista un'imposta sulle donazioni, potrebbe essere utile documentare la donazione per iscritto. Questo può essere utile in caso di chiarimenti o per monitorare l'importo complessivo delle donazioni ai fini della soglia di esenzione.

Per facilitare la chiarezza della transazione, si consiglia di indicare "donazione" nella causale del bonifico. Questo rende la transazione più trasparente e facilmente identificabile per scopi fiscali o in caso di eventuali domande.

Nella creazione di Contratti di Donazione con Beglaubigt.de

8.1 Come può Beglaubigt.de supportare nella creazione di un Contratto di Donazione?

Beglaubigt.de è una piattaforma online che aiuta a creare rapidamente e senza complicazioni contratti legalmente validi, inclusi i Contratti di Donazione. Ecco come la piattaforma offre supporto:

- Modelli e esempi: Beglaubigt.de fornisce modelli e esempi di Contratti di Donazione verificati legalmente. Questi modelli sono conformi ai requisiti di legge e possono essere facilmente adattati alle esigenze specifiche delle parti.

- Personalizzazione: La piattaforma consente di personalizzare i modelli in base alle necessità. È possibile adattare i modelli in funzione delle condizioni concordate, del tipo di donazione e delle parti coinvolte.

- Verifica legale: I modelli contrattuali sono redatti e verificati da esperti legali. Questo garantisce che le bozze siano conformi agli standard legali attuali.

- Risparmio di tempo e costi: Usando Beglaubigt.de, si risparmia tempo e denaro rispetto alla redazione di un contratto con un avvocato o notaio. La piattaforma offre un’alternativa veloce ed economica alla creazione tradizionale di contratti.

- Esportazione in PDF o Word: È possibile scaricare il Contratto di Donazione completo in formato PDF o Word, facilitando la condivisione, la stampa o l’archiviazione digitale.

Utilizzando Beglaubigt.de, si ottiene un documento legalmente valido e personalizzato, sfruttando l’expertise della piattaforma.

8.2 Quali vantaggi offre il Document Creator di Beglaubigt.de rispetto ai metodi tradizionali?

Il Document Creator di Beglaubigt.de ha numerosi vantaggi rispetto ai metodi tradizionali di redazione contrattuale:

- Risparmio di tempo: Permette di creare contratti in modo rapido ed efficiente, evitando appuntamenti lunghi con avvocati o notai.

- Efficienza economica: Rispetto alla consulenza di un avvocato o notaio, si risparmiano notevoli costi utilizzando le risorse di Beglaubigt.de, che offre modelli legali a un costo ridotto.

- Flessibilità: Il servizio consente di creare e modificare contratti in qualsiasi momento e luogo, adattandoli alle proprie esigenze con comodità.

- Sicurezza legale: I modelli sono preparati e verificati da esperti, garantendo che rispettino la normativa vigente, offrendo tranquillità sul piano legale.

- Facilità d’uso: La piattaforma è progettata per essere intuitiva, anche per chi non ha competenze giuridiche. I modelli sono strutturati chiaramente e contengono spiegazioni che aiutano a compilarli correttamente.

- Versatilità: Oltre ai Contratti di Donazione, Beglaubigt.de offre modelli per vari altri tipi di contratti, rendendolo uno strumento utile per diverse esigenze legali.

In sintesi, Beglaubigt.de fornisce un metodo rapido, economico e facile per creare contratti, senza compromettere la qualità o la sicurezza legale dei documenti.

Domande frequenti dei nostri utenti